.Richtlinien

##

Geltungszeitraum von: 15.11.2011

Geltungszeitraum bis: 30.03.2022

Richtlinien

für die Erfassung, Bewertung und Bilanzierung des kirchlichen Vermögens und der Schulden (Bewertungs- und Bilanzierungsrichtlinien - BewBilRL)

Vom 15. November 2011

(GVBl. S. 241)

Der Evangelische Oberkirchenrat erlässt aufgrund von § 5 Abs. 2 KVHG i.V.m. Artikel 78 Abs. 2 Nr. 4 GO folgende Richtlinien:

Inhaltsverzeichnis

1 | Grundlagen | |||

1.1 | Zweck | |||

1.2 | Ziele der Erfassung, Bewertung und Bilanzierung | |||

1.21 | Allgemeine Ziele | |||

1.2.2 | Standardisierung der Bilanzerstellung | |||

1.3 | Allgemeine Grundsätze für die Erfassung | |||

1.31 | Begriffsbestimmung: Inventur | |||

1.3.2 | Inventurgrundsätze | |||

1.3.3 | Erfassungs- und Bewertungsvereinfachungsverfahren | |||

1.3.4 | Inventurrichtlinien | |||

1.4 | Allgemeine Grundsätze für die Bewertung | |||

1.5 | Allgemeine Grundsätze für die Bilanzierung | |||

2 | Bilanzigliederung für kirchliche Körperschaften | |||

2.1 | Allgemeine Grundsätze für die Bilanzgliederung | |||

2.2 | Nicht realisierbares und realisierbares Sachanlagevermögen | |||

2.3 | Weitere kirchliche Besonderheiten der Bilanzgliederung | |||

3 | Erläuterungen und Hinweise zu ausgewählten Posten der Bilanz | |||

3.1 | Aktiva | |||

A | Anlagevermögen | |||

A I Immaterielle Vermögensgegenstände | ||||

A II 1 und 2 und A III 1 und 2 Grundstücke und Gebäude | ||||

A II 4 Kulturgüter, Kunstwerke, besondere sakrale oder liturgische Gegenstände | ||||

A III 6 Geringwertige Wirtschaftsgüter | ||||

A IV Sonder- und Treuhandvermögen | ||||

A V Finanzanlagen | ||||

B I Vorräte | ||||

B II Forderungen | ||||

A 0 + D Eventualpositionen | ||||

3.2 | Passiva | |||

A | Reinvermögen | |||

A | I Vermögensgrundbestand | |||

A | II Rücklagen, Sonst. Vermögensbindungen | |||

A II 1 c Substanzerhaltungsrücklage | ||||

A | III Ergebnisvortrag | |||

A | IV Bilanzergebnis | |||

B | Sonderposten | |||

B I Verpflichtungen gegenüber Sondervermögen | ||||

B II Zweckgebundene Spenden, Vermächtnisse usw. | ||||

B III Erhaltene Investitionszuschüsse u.ä. | ||||

B IV Verpflichtungen gegenüber Treuhandvermögen | ||||

C | Rückstellungen | |||

D | Verbindlichkeiten | |||

4 | Konsolidierung | |||

5 | Grundsätze für die erstmalige Eröffnungsbilanz | |||

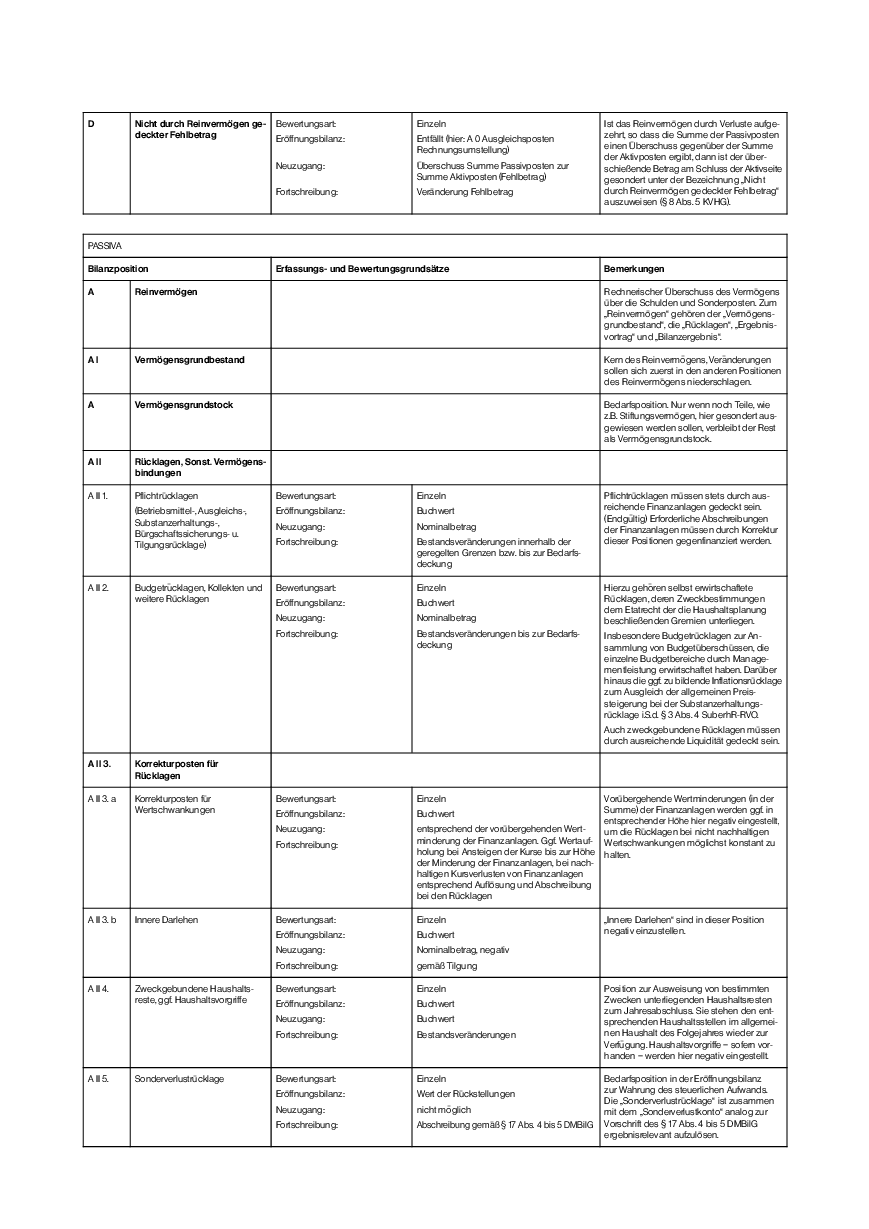

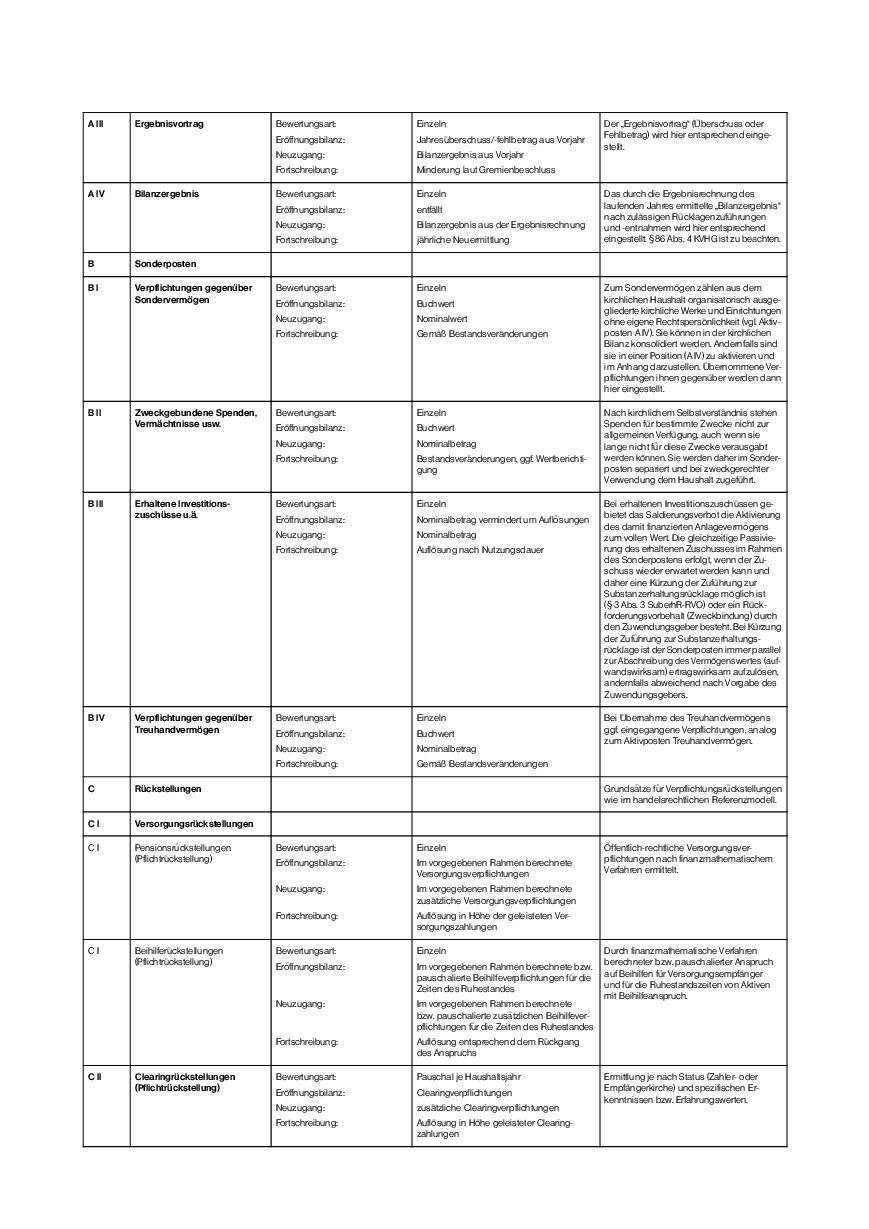

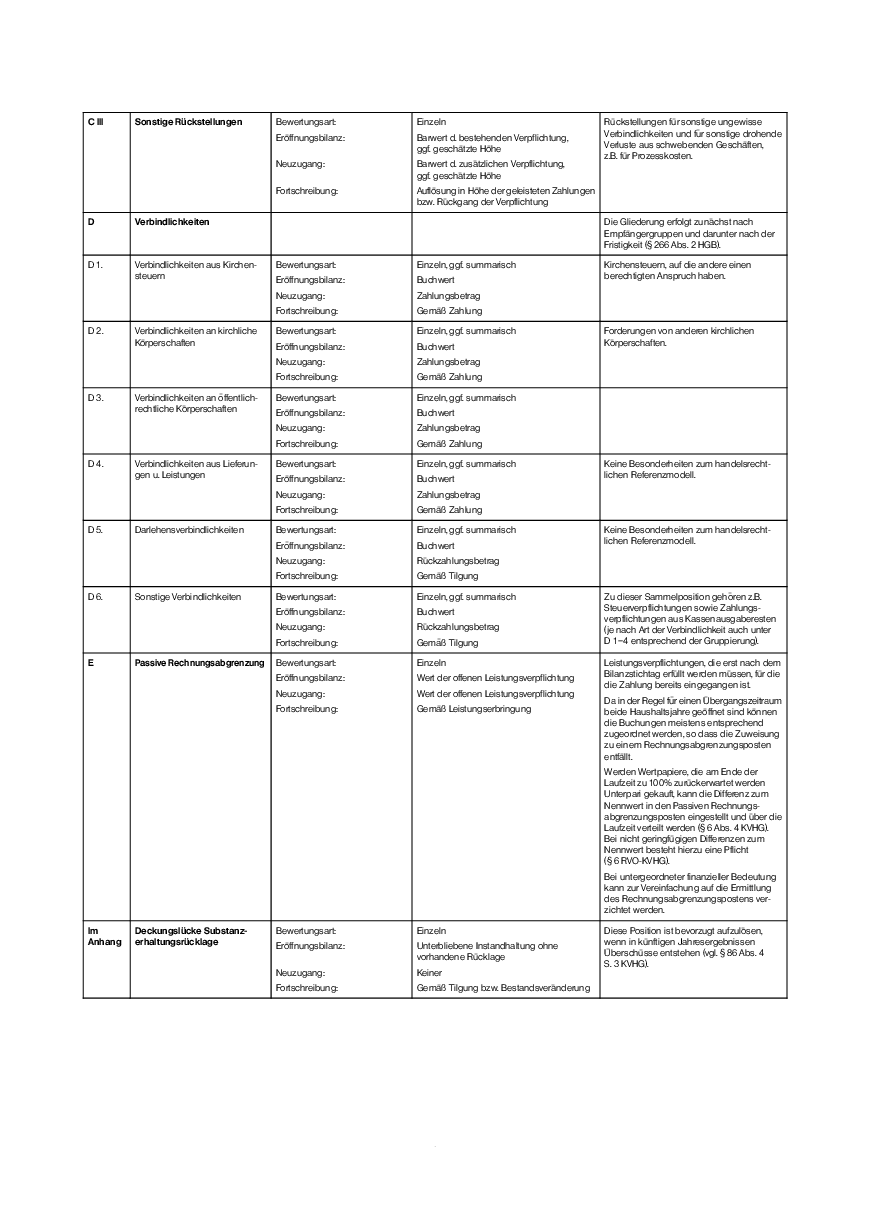

Anlage 1 zu Nummer 2.1 | ||||

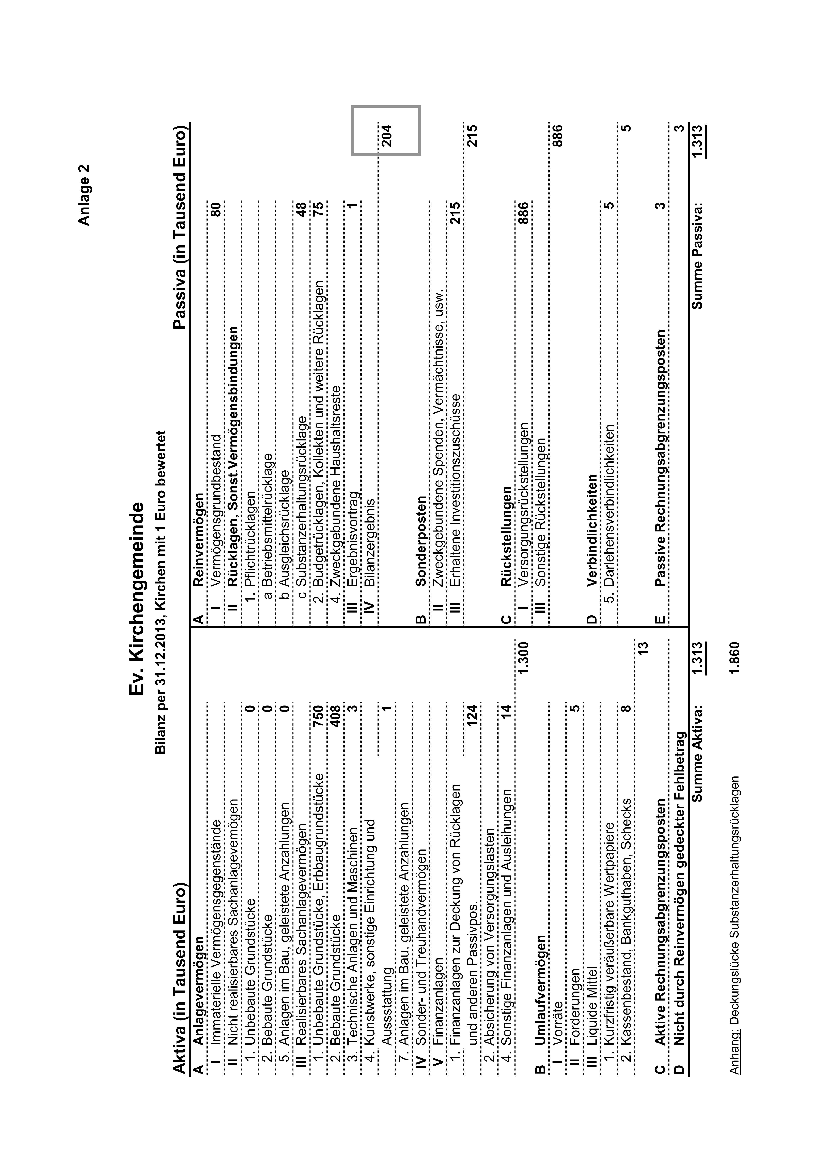

Anlage 2 zu Nummer 3.1 A II 1 + 2 | ||||

- 1

- GrundlagenDas Gebot der Sicherung stetiger Aufgabenerfüllung verlangt, dass die Belastungen der laufenden kirchlichen Arbeit nicht deren Zukunftsfähigkeit beeinträchtigen. Das Kirchliche Ge-setz über die Vermögensverwaltung und die Haushaltswirtschaft in der Evangelischen Landeskirche in Baden (KVHG) sieht deshalb vor, dass das Vermögen und die Schulden sowie die jährliche Veränderung des Reinvermögens in einer Bilanz dokumentiert werden.Daher kommt der Erfassung und Bewertung des gesamten Vermögens und der Schulden eine zentrale Bedeutung zu. Damit verbunden ist ein wichtiges Ziel der Novellierung des kirchlichen Finanzwesens: die realistische, vollständige und periodengerechte Darstellung des mit der kirchlichen Arbeit verbundenen Ressourceneinsatzes und -verbrauchs.Zentrales Instrument der Steuerung und Rechenschaftslegung ist und bleibt die vom zuständigen Beschlussorgan verabschiedete Haushaltsplanung. Durch die Bilanz soll darüber hinaus deutlich werden, ob ein Substanzerhalt durch die Mittelbewirtschaftung erreicht werden kann bzw. konnte oder ob auf Kosten zukünftiger Haushalte gewirtschaftet wurde. Ein bezifferter Handlungsbedarf soll in der Bilanz den Beschlussorganen aufgezeigt werden können.In einer kirchlichen Bilanz steht daher nicht der Marktwert des kirchlichen Vermögens im Vordergrund, der insbesondere für sakrales Vermögen - wie z.B. Kirchen und Kapellen - aufgrund des kirchlichen Selbstverständnisses gar nicht vorhanden ist. Sondern es geht darum, die mit dem kirchlichen Vermögen verbundenen Verpflichtungen nachvollziehbar zu verdeutlichen. Obwohl sich die Aussage einer kirchlichen Bilanz somit erheblich von der einer kaufmännischen Bilanz unterscheidet (denn Kirche verfolgt ganz andere Zwecke als ein Kaufmann), soll dennoch der Begriff „Bilanz“ beibehalten werden, da im Sinne eines Referenzmodells wichtige betriebswirtschaftliche und allgemein anerkannte Grundlagen für die Bilanzerstellung übernommen werden, sofern die spezifischen Anforderungen der Kirchen dem nicht entgegenstehen. Denn aufgrund ihres Status als Körperschaft des öffentlichen Rechts sind die evangelischen Kirchen in Deutschland bei der Bilanzierung nicht an die Vorschriften des Handels- oder Steuerrechts gebunden. Dasselbe gilt für die kommunalen Konzepte.Der rechtliche Rahmen für die Erfassung, Bewertung und Bilanzierung des kirchlichen Vermögens und der Schulden, ergibt sich aus den Regelungen des KVHG.

- 1.1

- ZweckIm Rahmen dieser Richtlinien werden insbesondere die kirchenspezifischen Regelungen und Besonderheiten dargestellt und erläutert.

- 1.2

- Ziele der Erfassung, Bewertung und Bilanzierung

- 1.2.1

- Allgemeine ZieleDie erstmalige Eröffnungsbilanz (§ 9 KVHG) bildet den Ausgangspunkt und den Bezugsrahmen der kirchlichen Rechnungslegung. Sie hat für die einzelne kirchliche Organisation und ihre Entwicklung ebenso wie für externe Adressaten erhebliche Bedeutung. Die zentralen Anliegen der kirchlichen Bilanzierung sind:

- realistische Dokumentation des gesamten kirchlichen Vermögens und der Schulden sowie der jährlichen Veränderung des Reinvermögens,

- Verbesserung der Transparenz,

- nachhaltige Sicherung der Aufgabenerfüllung,

- Verlässlichkeit und Handhabung ohne hohen Verwaltungsaufwand.

- 1.2.2

- Standardisierung der BilanzerstellungDamit die kirchlichen Bilanzen vergleichbar aufgebaut sind, sollen nicht nur die Gliederung der Bilanz, sondern auch weitestgehend die Grundlagen für die Erfassung, Bewertung und Bilanzierung des kirchlichen Vermögens und der Schulden über die Gliedkirchen der EKD einheitlich gestaltet werden. Daher wurden soweit möglich und zweckmäßig die von den Gliedkirchen der EKD gemeinsam vereinbarten Richtlinien übernommen.Die Erfassung und Bewertung von Vermögen und Schulden wird den Ressourcenverbrauch (Aufwand) und das Ressourcenaufkommen (Ertrag) für die zukünftigen Jahre beeinflussen und sich auf die jeweilige Steuerung auswirken. Wegen dieser zentralen Bedeutung wird eine möglichst einheitliche praktische Vorgehensweise angestrebt.

- 1.3

- Allgemeine Grundsätze für die Erfassung§ 4 Abs. 1 KVHG regelt, dass Grundstücke, Forderungen und Schulden, liquide Mittel sowie die sonstigen Vermögensgegenstände von kirchlichen Körperschaften bis zum Schluss des Haushaltsjahres genau zu erfassen und mit ihrem Einzelwert in einem Inventarverzeichnis (Inventar) auszuweisen sind. Eine körperliche Bestandsaufnahme (Inventur) ist in der Regel für die körperlichen Vermögensgegenstände vorgesehen.

- 1.3.1

- Begriffsbestimmung: InventurDie Inventur ist die Bestandsaufnahme aller vorhandenen Vermögenswerte und Schulden zu einem bestimmten Stichtag. Das Ergebnis ist das Inventar. Dieses Bestandsverzeichnis führt alle Vermögensgegenstände und Schulden nach Art, Menge und Wert auf. Zur Sicherstellung der Vollständigkeit steht vor jeder Bewertung eine Bestandsaufnahme.Für alle sächlichen Vermögensgegenstände erfolgt eine körperliche Bestandsaufnahme durch Zählen, Messen, Wiegen etc. Alle weiteren Vermögensgegenstände und Schulden (Forderungen, Verbindlichkeiten, liquide Mittel, Darlehen) werden durch Buchinventur anhand von Belegen und buchhalterischen Aufzeichnungen (Konten, Saldenlisten, Anlagekartei, Offene-Posten-Listen) festgestellt. Zulässig ist eine Buchinventur, wenn der Bestand nach Art, Menge und Wert ausreichend sicher aus vorhandenen Verzeichnissen hervorgeht.

- 1.3.2

- InventurgrundsätzeAls Grundsätze für die Inventur gelten:1. Vollständigkeit,2. Richtigkeit,3. grundsätzliche Einzelerfassung,4. Dokumentation und5. Nachprüfbarkeit.

- 1.3.3

- Erfassungs- und BewertungsvereinfachungsverfahrenMit gleich bleibender Menge und gleich bleibendem Wert (vgl. § 240 Abs. 3 HGB) können Vermögensgegenstände des beweglichen Sachanlagevermögens sowie Vorräte angesetzt werden, wenn sie regelmäßig ersetzt werden und ihr Gesamtwert für die kirchliche Körperschaft von nachrangiger Bedeutung ist, und die Vermögensgegenstände oder Vorräte nur geringen Veränderungen unterliegen (§ 4 Abs. 3 KVHG).Gleichartige bewegliche Vermögensgegenstände oder Vorräte oder annähernd gleichwertige bewegliche Vermögensgegenstände können jeweils zu einer Gruppe zusammengefasst und mit dem gewogenen Durchschnittswert ausgewiesen werden (§ 4 Abs. 4 KVHG).

- 1.3.4

- InventurrichtlinienFür die Durchführung der Inventur und die Aufstellung des Inventars gelten die gesondert erlassenen Inventurrichtlinien.

- 1.4

- Allgemeine Grundsätze für die BewertungDie allgemeinen Grundsätze für die Bewertung entsprechen im Wesentlichen denen des Handelsrechts (z. B. § 252 HGB):

- Die Vermögensgegenstände und Schulden sind zum Bilanzstichtag grundsätzlich einzeln zu bewerten (§ 5 Abs. 1 Nr. 2 KVHG).

- Es ist vorsichtig (§ 5 Abs. 1 Nr. 3 KVHG) und periodengerecht zu bewerten.

- Vorhersehbare Risiken und (Wert-)Verluste, die bis zum Abschlussstichtag entstanden sind, sind zu berücksichtigen, selbst wenn diese erst zwischen dem Abschlussstichtag und dem Tag der Aufstellung des Jahresabschlusses bekannt geworden sind.

- (Wert-)Gewinne sind nur zu berücksichtigen, wenn sie am Abschlussstichtag realisiert sind.

Für die laufende Rechnungslegung werden die für die erstmalige Eröffnungsbilanz ermittelten Werte (§ 9 Abs. 2 KVHG) als fiktive Anschaffungs-/ Herstellungskosten fortgeführt und ggf. abgeschrieben. Die Wertansätze in den Eröffnungsbilanzen der folgenden Haushaltsjahre müssen mit denen der Schlussbilanz der jeweiligen Vorjahre übereinstimmen. Die auf den vorhergehenden Jahresabschluss angewandten Ansatz- und Bewertungsmethoden sollen beibehalten werden (§ 5 Abs. 1 Nr. 1 und 4 KVHG).Für die Erfassung und Bewertung sind für neu zugehende Vermögensgegenstände grundsätzlich die Anschaffungs- und Herstellungskosten zu Grunde zu legen (§ 6 Abs. 1 KVHG). Abweichend davon ist bei Neubauten ein Abschlag von 20 % auf die Anschaffungs- bzw. Herstellungskosten vorzunehmen (Nummer 2.2 Anlage 2 zur SuberhR-RVO). Zur Ermittlung der Anschaffungs- und Herstellungskosten gelten die handelsrechtlichen Vorschriften entsprechend (§ 255 Abs. 1 HGB - Anschaffungskosten und § 255 Abs. 2 bis 3 HGB - Herstel-lungskosten).Soweit diese Richtlinien oder andere kirchliche Vorschriften dem nicht entgegenstehen, kann bei der Bewertung auf die entsprechenden Regelungen für die Kommunen in Baden-Württemberg zurückgegriffen werden. - 1.5

- Allgemeine Grundsätze für die BilanzierungDie allgemeinen Grundsätze für die Bilanzierung entsprechen im Wesentlichen denen des Handelsrechts (vgl. § 264 Abs. 2 sowie § 252 Abs. 1 Nr. 1 und 4 HGB).Im Zusammenhang mit den übrigen Bestandteilen des Jahresabschlusses hat auch die kirchliche Bilanz ein zutreffendes Bild der Haushaltsausführung und ihrer Auswirkungen auf das Vermögen, die Schulden und die Finanzsituation der kirchlichen Körperschaft zu vermitteln (§ 86 KVHG).Im Anhang sind die angewandten Bewertungs- und Bilanzierungsmethoden anzugeben sowie Abweichungen zu den bisher angewandten Methoden zu begründen. Haftungsverhältnisse, die nicht in der Bilanz ausgewiesen sind, sowie Vorbelastungen künftiger Haushaltjahre, insbesondere Bürgschaften, Gewährleistungsverträge, in Anspruch genommene Verpflichtungsermächtigungen und Verpflichtungen aus kreditähnlichen Rechtsgeschäften sind im Anhang anzugeben. Darüber hinaus sind die Deckungslücke der Substanzerhaltungsrücklage aus der unterbliebenen Instandhaltung und die Unterschreitung der Mindestrücklagen im Anhang anzugeben (§ 79 Abs. 1 Nr. 4 KVHG).

- 2

- Bilanzgliederung für kirchliche Körperschaften

- 2.1

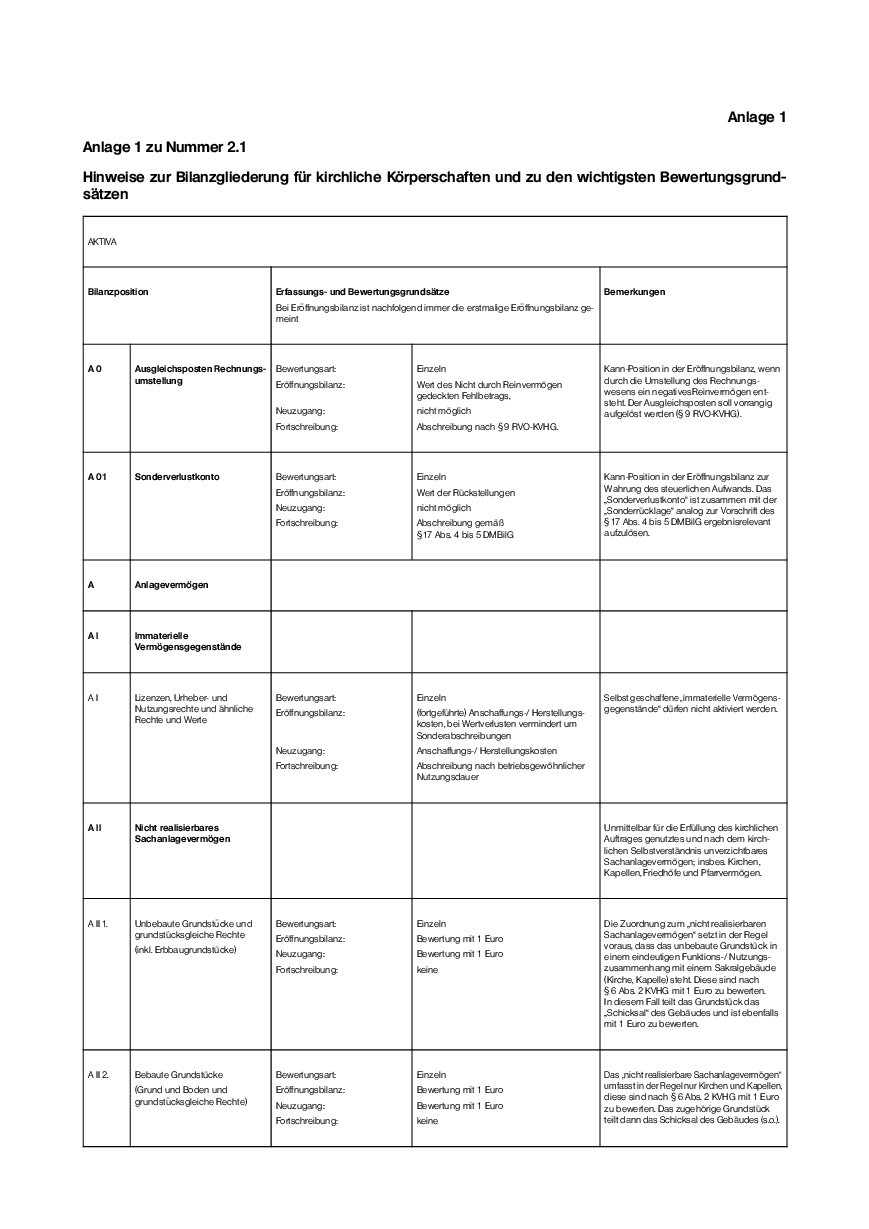

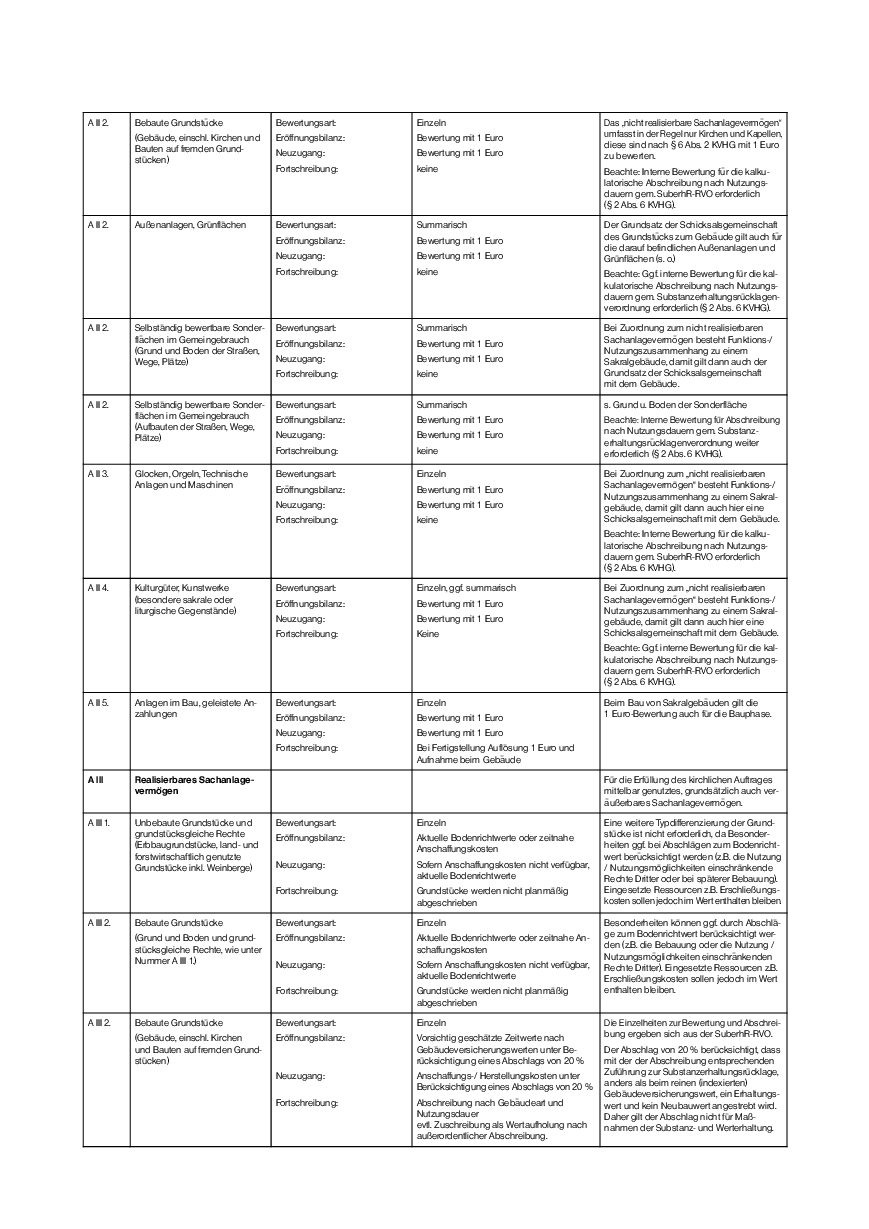

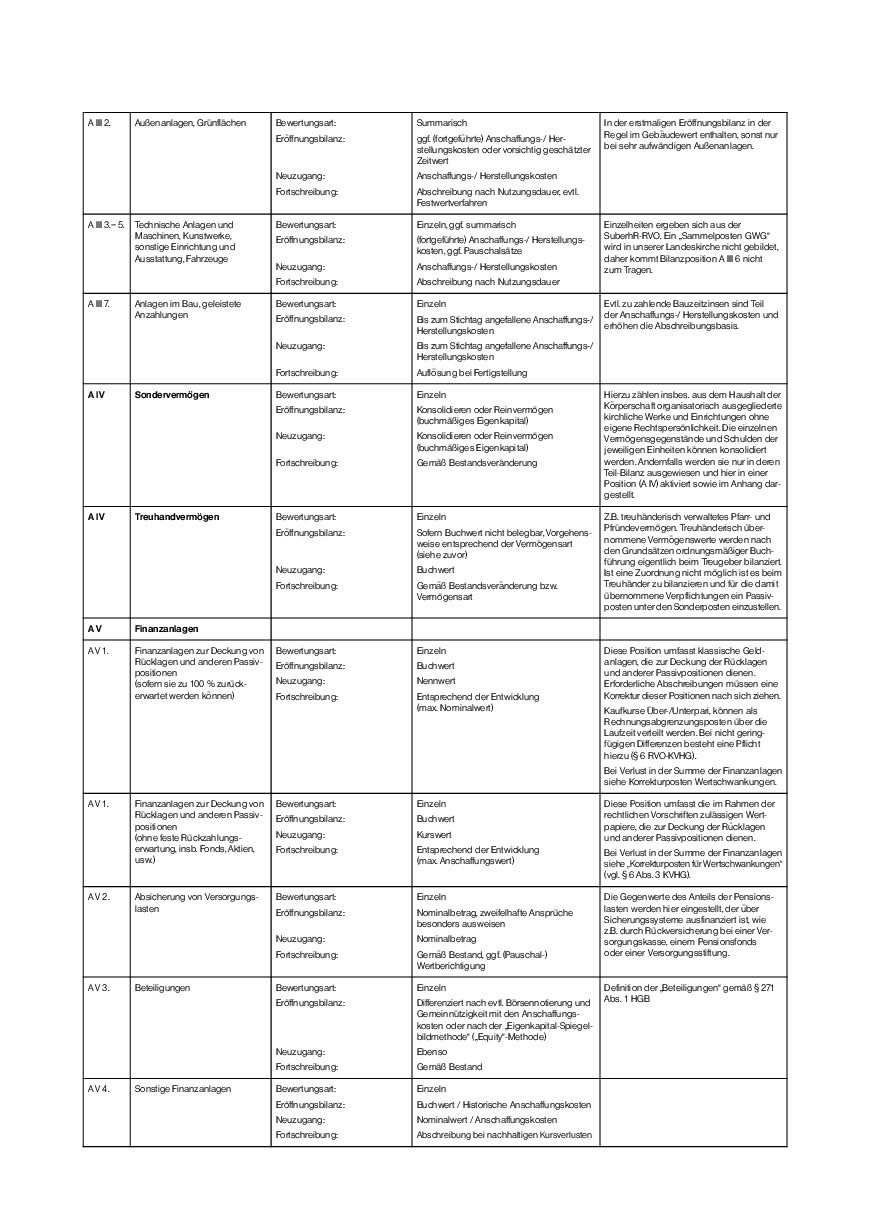

- Allgemeine Grundsätze für die BilanzgliederungDie Bilanz wird in Kontoform aufgestellt. Dafür ist die einheitliche Gliederung der Aktiva und Passiva zugrunde zu legen (§ 78 Abs. 1 i.V.m. Anlage 2 KVHG). Diese folgt weitgehend dem handelsrechtlichen Referenzmodell (vgl. § 266 HGB), wurde jedoch für den Bedarf kirchlicher Körperschaften angepasst.Das Schema der kirchlichen Bilanzgliederung weist eine hohe Differenzierung auf. Damit wird der Vielfalt der zu bilanzierenden Positionen Rechnung getragen. Posten, die fortlaufend keinen Betrag ausweisen, brauchen jedoch nicht aufgeführt zu werden. Im Bedarfsfall kann diese Bilanzgliederung entsprechend dem Musterkontenrahmen für die evangelische Kirche und dem handelsrechtlichen Referenzmodell ergänzt werden. Für die einzelnen Bilanzpositionen wird ergänzend auf die Hinweise in der Anlage 1 verwiesen.In Analogie zu § 265 Abs. 1 HGB bestimmt § 5 Abs. 1 Nr. 4 KVHG, dass die Form der Darstellung in der Bilanz beizubehalten ist, soweit nicht wegen besonderer Umstände Abweichungen erforderlich sind. Die Abweichungen sind zu erläutern.Zu jedem Posten der Bilanz ist der entsprechende Betrag des vorhergehenden Haushalts-jahres anzugeben (§ 78 Abs. 2 KVHG). Erhebliche Unterschiede sind zu erläutern.

- 2.2

- Nicht realisierbares und realisierbares SachanlagevermögenFür innerkirchliche Steuerungsentscheidungen sinnvoll und zur Außendarstellung notwendig ist die Unterteilung des Sachanlagevermögens in

- nicht realisierbares Sachanlagevermögen (= unmittelbar für die Erfüllung des kirchlichen Auftrages genutztes und nach kirchlichem Selbstverständnis unverzichtbares Vermögen); hierzu gehören die gewidmeten Kirchen, Kapellen, Friedhöfe und sakralen Vermögensgegenstände und ggf. Pfarrvermögenund in

- realisierbares Sachanlagevermögen (= für die Erfüllung des kirchlichen Auftrages genutztes Vermögen, welches jedoch nach allgemeinen Vorstellungen grundsätzlich marktfähig ist sowie ursprünglich nicht realisierbares Sachanlagevermögen, welches aufgrund ausdrücklicher Beschlüsse zur Veräußerung freigegeben - umgewidmet - wurde). Hierzu gehören im Bereich des immobilen Vermögens, insbesondere Gemeinde- und Pfarrhäuser, Tagungsstätten, Kindergärten, Verwaltungs- und Wohngebäude.

Gemäß § 6 Abs. 2 i.V.m. § 8 Abs. 1 KVHG (unmittelbar und überwiegend zu gottesdienstlichen Zwecken genutzte und nach dem kirchlichen Selbstverständnis unveräußerbare Gebäude) ist der überwiegende Teil des nicht realisierbaren Sachanlagevermögens in der Bilanz jeweils mit 1 Euro auszuweisen. - 2.3

- Weitere kirchliche Besonderheiten der BilanzgliederungSondervermögen zählt nicht zu den Vermögensarten. Es handelt sich dabei um kirchliche Werke und Einrichtungen oder Stiftungen ohne eigene Rechtspersönlichkeit, die aus dem kirchlichen Haushalt organisatorisch ausgegliedert sind. Zu Sondervermögen siehe Nummer 3.1 Aktiva A IV und 3.2 Passiva B I.Die kirchliche Bilanz weist kein Eigenkapital aus. Der Begriff scheint für die Bezeichnung des teilweise über Jahrhunderte tradierten kirchlichen Vermögens nicht geeignet. Zudem ist die langfristige Finanzierung kirchlicher Aufgaben über Rücklagen ein wichtiger Bestandteil kirchlicher Haushalte. Daher werden die dem kaufmännischen Eigenkapital grundsätzlich entsprechenden Beträge als Reinvermögen ausgewiesen2#. Da die Rücklagenbewirtschaftung, die kaufmännisch gesehen eine Ergebnisverwendung ist, in den Jahresrechnungen be-reits enthalten ist, wird im Reinvermögen nicht das Jahresergebnis, sondern das „Bilanzergebnis“ (in Analogie zu § 268 Abs. 1 HGB) ausgewiesen.Nach dem Reinvermögen als „Eigenmittel“ und vor den Schulden (Rückstellungen und Fremdkapital) stehen in der kirchlichen Bilanz die Sonderposten, die auch inhaltlich eine Zwischenposition einnehmen. Sie wurden teils in Analogie zu Sonderposten in kommunalen Bilanzen gebildet, nämlich die Sonderposten für Investitionszuschüsse und teils darüber hinausgehend für kirchliche Besonderheiten wie Sonderposten für Spenden, die für besondere Zwecke reserviert bleiben.

- 3

- Erläuterungen und Hinweise zu ausgewählen Posten der BilanzDie Besonderheiten von kirchlichen Bilanzpositionen werden im Folgenden näher erläutert.

- 3.1

- AktivaDie Aktivseite der Bilanz gliedert sich in Anlagevermögen und Umlaufvermögen sowie ggf. Aktive Rechnungsabgrenzungsposten und Eventualpositionen wie den Ausgleichsposten Rechnungsumstellung sowie den „Nicht durch Reinvermögen gedeckten Fehlbetrag“.Insbesondere bei der Zuordnung des Anlagevermögens, bei den Sachanlagen und den Finanzanlagen gibt es kirchliche Besonderheiten, die im Folgenden dargestellt sind.

- A

- AnlagevermögenIn der kirchlichen Bilanz gliedert sich das Anlagevermögen in:Immaterielle Vermögensgegenstände, nicht realisierbares und realisierbares Sachanlagevermögen, Sonder- und Treuhandvermögen, Finanzanlagen.Teile des Anlagevermögens unterliegen der Abnutzung durch den Gebrauch für die kirchliche Aufgabenerfüllung. Diese Abnutzung wird durch die Abschreibung dokumentiert.Kirchliches Sachanlagevermögen ist linear abzuschreiben, das heißt, dass der ermittelte Wert durch die Nutzungsdauer geteilt wird.Für Abschreibungen des beweglichen und unbeweglichen Anlagevermögens (§ 7 KVHG) sind die Nutzungsdauern gemäß Anlage 1 zur SuberhR-RVO (§ 7 Abs. 1 i.V.m. § 98 Abs. 2 Nr. 3 KVHG) zugrunde zu legen. Darüber hinaus ist dort geregelt, dass bei nicht aufgeführten Vermögensgegenständen die Abschreibungstabelle der Kommunen gilt. Im Übrigen sollen die steuerlichen Nutzungsdauern herangezogen werden.Zuschreibungen des beweglichen und unbeweglichen Anlagevermögens erfolgen nur nach außerplanmäßigen Abschreibungen als sog. Wertaufholung (vgl. §§ 253 HGB; § 7 Abs. 1 EStG). Danach ist der Wert nach Wegfall der Gründe für die Abschreibung wieder entspre-chend zu erhöhen (§ 7 Abs. 1 KVHG i.V.m. § 7 RVO-KVHG).

- A I

- Immaterielle VermögensgegenständeImmaterielle Vermögensgegenstände sind Aktiva in der Bilanz, die keine stofflichen bzw. materiellen Vermögenswerte darstellen, z.B. Rechte, Patente, Lizenzen.Selbst geschaffene immaterielle Vermögensgegenstände des Anlagevermögens wie z.B. selbst programmierte Software dürfen nicht als Aktivposten in die Bilanz aufgenommen werden (§ 8 Abs. 4 KVHG).

- A II

- 1 und 2 und A III 1 und 2 Grundstücke und GebäudeDa das unbewegliche Sachanlagevermögen gegenüber den übrigen Vermögenswerten in der Kirche im Allgemeinen von erheblicher Bedeutung ist, erfordert das Ressourcenverbrauchskonzept die vollständige Darstellung aller im kirchlichen Eigentum stehenden Immobilien. Grundstücke (Grund und Boden) und Gebäude werden getrennt dargestellt, denn nur letztere unterliegen einer planmäßigen Abnutzung, also einem planmäßigen Ressourcenverbrauch.Analog zum Verfahren der Bewertung gilt auch beim bilanziellen Nachweis der unmittelbar kirchlich genutzten Gebäude, die dem „nicht realisierbaren Sachanlagevermögen“ zugeordnet werden (Kirchen und Kapellen), Folgendes:In der Konsequenz von § 6 Abs. 2 KVHG sind diese Gebäude mit dem Erinnerungswert von 1 Euro zu aktivieren. Die für diese Gebäude ermittelten Werte werden nur für die interne Anlagenbuchhaltung zur Ermittlung der kalkulatorischen Abschreibungen und für Bauunterhaltungsaufwendungen herangezogen. Grund ist im Wesentlichen die nach dem kirchlichen Selbstverständnis grundsätzliche Unveräußerlichkeit der Kirchengebäude sowie der Hinweis auf die Gefahr, dass die anderenfalls im Sachanlagevermögen dargestellten Werte aufgrund fehlender Marktfähigkeit im Krisenfall nicht realisierbar sind und damit ein falsches Bild von der tatsächlichen Lage vermittelt würde.Bei der Erfassung und Bewertung aller im kirchlichen Eigentum stehenden Gebäude zieht die Gestaltung des Bewertungskonzepts erhebliche Folgewirkungen für die spätere kirchliche Finanzwirtschaft nach sich. Folgende Aspekte gilt es hierbei zu berücksichtigen:

- Höhe der planmäßigen und zu erwirtschaftenden Abschreibungen,

- Berechnungsgrundlage für die laufende Instandhaltung bzw. für eine zukünftige Reinvestition,

- Höhe der internen Leistungsverrechnung (z.B. Mieten, kalkulatorische Abschreibung),

- Höhe von ggf. außerplanmäßigen Abschreibungen,

- Gewinn bzw. Verlust bei evtl. (zukünftigem) Verkauf von Grund und Boden und Gebäuden,

- Umfang des ausgewiesenen Vermögensgrundbestands / Vermeidung einer bilanziellen Überschuldung,

- Kenngrößen für Bilanzanalyse und Bilanzpolitik beispielsweise für Bankkonditionen.

Zunächst ist für die Bemessung planmäßiger Abschreibungen der Gesamtwert einer Immobilie in einen Grundstückswert und einen Gebäudewert aufzuteilen, denn nur Letzterer unterliegt einer planmäßigen Abnutzung. - aa)

- Erfassung und Bewertung von Grund und BodenDer Grund und Boden soll stets nutzungsspezifisch erfasst und den Bauten / Einrichtungen zugeordnet werden. Grundsätzlich soll das Grundstück „das Schicksal“ des Gebäudes teilen. Wenn also für das Gebäude Wertminderungen aufgrund der Nutzung vorgenommen werden, soll dies auch für den zugehörigen Grund und Boden gelten. Auch die Regelung des § 6 Abs. 2 KVHG, wonach Kirchen und Kapellen mit 1 Euro in die Bilanz aufgenommen werden, soll sich auf den Grund und Boden auswirken, so dass er ebenso mit 1 Euro aufgenommen wird.Wenn zeitnahe Anschaffungskosten nicht vorliegen3#, können für die Ermittlung eines Grundstückswertes die zum Bewertungsstichtag aktuellen örtlichen Bodenrichtwerte der Gutachterausschüsse der jeweiligen politischen Gemeinde herangezogen werden. Laut der Verordnung über Grundsätze für die Ermittlung der Verkehrswerte von Grundstücken (§ 16 Abs. 1 ImmoWertV) sind Bodenrichtwerte geeignet, wenn sie entsprechend den örtlichen Verhältnissen unter Berücksichtigung von Lage und Entwicklungszustand gegliedert und nach Art und Maß der baulichen Nutzung, Erschließungszustand und jeweils vorherrschender Grundstücksgestaltung hinreichend bestimmt sind. Weichen die wertbeeinflussenden Merkmale der Grundstücke, für die Bodenrichtwerte abgeleitet worden sind, vom Zustand des zu bewertenden Grundstücks ab, so können Zu- oder Abschläge vorgenommen werden.Bei der Ermittlung von Abschlägen zum angegebenen Bodenrichtwert ist eine grundsätzliche Berücksichtigung der Höhe des angegebenen Bodenrichtwertes zu beachten, damit eine realistische Bewertung des Grund und Bodens erfolgen kann. Nach Abzug der Abschläge muss ein angemessener Abstand vom ermittelten Grundstückswert zu Ackerwerten übrig bleiben, ebenso sollen eingeflossene Ressourcen, wie z.B. Erschließungskosten, noch im Wert abgebildet werden.Selbstständig bewertbare Sonderflächen, die dem Gemeingebrauch gewidmet sind (Straßen, Wege, Plätze), können mit 10 % des Bodenrichtwertes, mind. jedoch mit 1 Euro/m² bewertet werden.In Zweifelsfällen können anhand der Kaufpreissammlung des Gutachterausschusses für Grundstückswerte der jeweiligen politischen Gemeinde (die Kaufpreissammlung dient als Basis für die Ermittlung der Bodenrichtwerte) Werte vergleichbarer Flächen herangezogen werden.Werte für den Grund und Boden sind in der Regel einmalig für die erstmalige Eröffnungsbilanz zu ermitteln. Sie werden nur in Ausnahmefällen, wenn ein (erheblicher) Wertverlust zu verzeichnen ist, außerplanmäßig abgeschrieben. Planmäßig findet bei Grund und Boden keine Abschreibung oder Wertneuermittlung statt.

- bb)

- Erfassung und Bewertung von GebäudenMit Blick auf die Informations- und Steuerungsziele ist die Ermittlung des Gebäudewerts für die erstmalige Eröffnungsbilanz auf der Grundlage aktualisierter Werte (vorsichtig geschätzter Zeitwerte) mit zweckmäßigen Vereinfachungsregeln vorzunehmen (§ 9 Abs. 3 KVHG). Dies gilt unabhängig von der Zuordnung der Gebäude zum „nicht realisierbaren Sachanlagevermögen/1 Euro-Bewertung“ oder zum „realisierbaren Sachanlagevermögen“. Daher gel-ten folgende zwei Abstufungen:

- Neu- und Anbauten (nach der erstmaligen Eröffnungsbilanz angeschaffte / fertig gestellte Gebäude) sollen mit den fortgeschriebenen Anschaffungs-/ Herstellungskosten vermindert um einen Abschlag von 20 % aktiviert werden.Der Abschlag von 20 % berücksichtigt, dass mit der Substanzerhaltungsrücklage ein Erhaltungswert und kein Neubauwert angestrebt wird.

- Für Gebäude, die vor der erstmaligen Eröffnungsbilanz angeschafft / fertig gestellt wurden, ist der auf den Stichtag der erstmaligen Eröffnungsbilanz indizierte Gebäudeversicherungswert heranzuziehen. Dazu ist folgende Formel zu verwenden:Gebäudeversicherungswert X Baukostenindex X 0,8.Der Abschlag von 20 % berücksichtigt auch hier, dass mit der Substanzerhaltungs-rücklage, anders als beim reinen (indexierten) Gebäudeversicherungswert, ein Erhal-tungswert und kein Neubauwert angestrebt wird.Maßgeblicher Hintergrund für diese Vereinfachungsregelungen ist die in § 2 Abs. 4 KVHG vorgesehene Realisierung des Ressourcenverbrauchskonzeptes. Deshalb kommt es bei der Wertermittlung nach diesen Methoden nicht darauf an, möglichst präzise einen – bei Gebäuden des nicht realisierbaren Sachanlagevermögens ohnehin nicht vorhandenen – Marktwert zu ermitteln. Im Vordergrund steht vielmehr die Erlangung einer realistischen Bemessungsgrundlage für die Erwirtschaftung des mit der Gebäudenutzung verbundenen Ressourcenverbrauchs (§ 2 Abs. 6 KVHG) nach einheitlichen Grundsätzen. Weitere Regelungen dazu finden sich in den Anlagen 1 und 2 der SuberhR-RVO.

Erhaltene Investitionszuschüsse sind nicht von dem geförderten Aktivposten abzusetzen. Diese sind bei Vorliegen der Voraussetzungen mit ihrem (Rest-)Wert unter der Position B III „Erhaltene Investitionszuschüsse u.ä.“ als Sonderposten zu passivieren und über die Nutzungsdauer bzw. nach Vorgabe des Zuschussgebers ergebniswirksam aufzulösen (siehe Nummer 3.2 Passiva B III). Andernfalls erhöht der Zuschuss unmittelbar den Vermögensgrundbestand.Mit einer Minderung des gemäß Nummer 1 oder 2 ermittelten Wertes geht die Festlegung einer Restnutzungsdauer einher, da sich diese auf die Höhe des zu erwirtschafteten Ressourcenverbrauchs auswirkt4#. Der ermittelte Restwert ergibt geteilt durch die Restnutzungsdauer den ursprünglichen jährlichen Abschreibungsbetrag. Nach sorgfältiger Abwägung der Gegebenheiten sind die in der Anlage 1 zur SuberhR-RVO genannten Nutzungsdauern zu verwenden5#. Die Festlegung des individuellen Gebäudealters zum Zeitpunkt der erstmaligen Eröffnungsbilanz erfolgt durch den Evangelischen Oberkirchenrat anhand der Aufzeichnungen über die letzte Hauptrenovierung. Ist diese nicht mehr feststellbar bzw. vor 1984 erfolgt, wird pauschal ein Gebäudealter von 30 Jahren unterstellt. Eine Hauptrenovierung ist die grundlegende Instandsetzung, Instandhaltung oder Erneuerung von Bauwerken soweit von den maßgeblichen sieben Renovierungsbereichen (1. Heizung, 2. Sanitär, 3. Elektroinstallationen, 4. Fenster, 5. Dach, 6. Fassade, 7. Boden) mindestens bei fünf der Renovierungsbereiche der ursprüngliche Stand der Nutzbarkeit bzw. mindestens der zum Zeitpunkt der Renovierung aktuelle Stand der Technik hergestellt wurde und durch die Renovierungsmaßnahme Kosten von über 70% des auf den Stichtag der erstmaligen Eröffnungsbilanz nach der o.g. Formel indizierten Gebäudeversicherungswertes entstanden sind.Falls größere Baumängel bekannt sind, kann dies ebenfalls erhöhend beim Gebäudealter berücksichtigt werden.Sind entsprechend der bereits zurückgelegten Nutzungsdauer keine Rücklagen in ausreichender Höhe vorhanden, sind Lasten für größere Baumängel bzw. ein Instandhaltungsstau festzuhalten. Diese Werte sind in der Deckungslücke Substanzerhaltungsrücklage im Anhang auszuweisen (§§ 9 Abs. 4 und 79 Abs. 1 Nr. 4 KVHG). Dieses Verfahren gilt auch für die nach § 6 Abs. 2 KVHG zu bewertenden Gebäude (1-Euro-Bewertung). Die in der lau-fenden Haushaltsführung nicht erwirtschafteten Abschreibungen sind als Davon-Vermerk bei Ergebnisvortrag und Bilanzergebnis auszuweisen, der im Anhang zu erläutern ist.Die „Deckungslücke Substanzerhaltungsrücklage“ ist nach Durchführung einer Sanierung bis zu der Höhe deren Kosten aufzulösen, eine Aktivierung beim Gebäudewert findet entsprechend statt. Grundsätzlich sind unselbstständige Gebäudebestandteile, die mit dem Gebäude in einem einheitlichen Nutzungs- und Funktionszusammenhang stehen (z.B. Heizungs- und Klimaanlagen, Personen- und ggf. Lastenaufzüge) im Gebäudewert enthalten.Glocken und Orgeln sind Betriebsvorrichtungen, sie werden daher in der laufenden Rechnungslegung als eigene Sachanlagegüter aufgenommen. Für Lastenaufzüge ist zu prüfen, ob sie Betriebsvorrichtungen sind, also dem Zweck des Gebäudes oder als Gebäudebestandteil dem Gebäude selbst zuzurechnen sind. Im Zweifel sind diese als eigenes Anlagegut aufzunehmen, da dann eine kürzere Nutzungsdauer gilt und somit die Bildung einer ausreichenden Substanzerhaltungsrücklage sichergestellt ist.Für technische Anlagen, die vor der erstmaligen Eröffnungsbilanz angeschafft wurden, kann eine Bewertung mit den in der bis zum 31. Dezember 2011 geltenden SuberhR-RVO genannten Pauschalsätzen erfolgen, wenn die Bewertung ansonsten nicht oder nur mit erheblichem Verwaltungsaufwand möglich wäre.Einfache Außenanlagen und Grünflächen können mit einem pauschalen Zuschlag von 5 % des Gebäudewertes bewertet werden. Bei aufwändigen Anlagen sind die Zeitwerte analog zur Gebäude- bzw. Grundstücksbewertung zu ermitteln.Evtl. Wertverbesserungen sind als nachträgliche Anschaffungs-/ Herstellungskosten zu aktivieren.Die Unterscheidung, welche Kosten aktiviert werden, erfolgt durch die Veranschlagung in Gruppierung 95. Dort sind im Unterschied zur Gruppierung 51 wertsteigernde und werterhaltende Maßnahmen zu veranschlagen. Nur letztere dürfen aus der Substanzerhaltungsrücklage finanziert werden und damit zur Verlängerung der Nutzungsdauer führen. Schönheitsreparaturen sind daher unter der Gruppierungsnummer 5121 bzw. 5125 (Pfarrdienstwohnungen) zu veranschlagen.Details zu den wichtigsten Gründen für die 1-Euro-Bewertung und den damit verbundenen Folgefragen finden sich in Anlage 2. - A II 4

- Kulturgüter, Kunstwerke, besondere sakrale

oder liturgische GegenständeKulturgüter und Kunstgegenstände für die eine spezielle Kunst-/Ausstellungsversicherung abgeschlossen ist, sind mit dem Versicherungswert zu aktivieren. Die über die landeskirchliche Inventarversicherung pauschal versicherten bzw. überhaupt nicht dauerhaft im Rahmen einer Kunst-/Ausstellungsversicherung versicherten Kulturgüter und Kunstgegenstände ohne vorhandenes Wertgutachten werden mit dem Erinnerungswert von 1 Euro bewertet. Sehr alte liturgische Gegenstände gelten als solche Kunstgegenstände, neue sollen zum Anschaffungs-/Herstellungswert in die Bilanz aufgenommen werden. Die Zuständigkeit für die Bewertung von Kulturgütern und Kunstgegenständen liegt beim Evangelischen Oberkirchenrat (Kirchenbauamt). Kulturgüter und Kunstgegenstände unterliegen keiner Abschreibung. - A III 6

- Geringwertige WirtschaftsgüterSelbstständig nutzbare Wirtschaftsgüter mit einem Wert von bis zu 400 Euro ohne Umsatzsteuer (geringwertige Wirtschaftsgüter) werden direkt als Aufwand erfasst und können inventarisiert aber bilanziell nicht erfasst werden (§ 4 Abs. 2 KVHG i.V.m. § 4 RVO-KVHG). Dies gilt jedoch nicht für Gegenstände, die eine Sachgesamtheit darstellen und deren Anschaffungswert insgesamt über 400 Euro liegt (z.B. die Bestuhlung im Gemeindehaus).

- A IV

- Sonder- und TreuhandvermögenDas Schema für die Bilanzgliederung sieht auf der Aktivseite die Position A IV „Sonder- und Treuhandvermögen“ vor und auf der Passivseite die Sonderposten B I „Verpflichtungen gegenüber Sondervermögen“ sowie B IV „Verpflichtungen gegenüber Treuhandvermögen“.Zu den Sondervermögen zählen insbesondere selbst abschließende kirchliche Werke und Einrichtungen ohne eigene Rechtspersönlichkeit. Diese Sondervermögen sollen in der Bilanz der jeweiligen kirchlichen Körperschaft konsolidiert werden. In Ausnahmefällen können sie aus Vereinfachungsgründen mit ihrem Reinvermögen (buchmäßiger Vermögensgrundbestand) angesetzt werden. Die einzelnen Vermögensgegenstände und Schulden der jeweiligen Einheiten werden dann nur in deren Teil-Bilanz ausgewiesen. Wird keine konsolidierte Bilanz erstellt, sind die Sondervermögen im Anhang zur Bilanz darzustellen (§ 8 RVO-KVHG).Der bilanzielle Nachweis von Treuhandvermögen ist aufgrund des teilweise erheblichen Bestandes für kirchliche Organisationen von besonderer Bedeutung. Gemäß den Grundsätzen ordnungsmäßiger Buchführung wird das treuhänderisch übernommene Vermögen eigentlich nicht beim Treuhänder, sondern beim Treugeber bilanziert. Allerdings wird das Treuhandvermögen, z.B. auf der Ebene der Landeskirche, treuhänderisch verwaltet; eine konkrete Zuordnung zu den jeweiligen Untergliederungen (Kirchengemeinden, Kirchenbezirke), um es dort zu bilanzieren, ist nicht möglich.Damit es überhaupt erfasst wird, ist das Treuhandvermögen dann beim Treuhänder auf der Aktivseite und die damit verbundenen Verpflichtungen als Sonderposten (§ 19 KVHG) auf der Passivseite in die Bilanz aufzunehmen. Wird das Treuhandvermögen beim Treuhänder zusammen mit seinen Finanzanlagen verwaltet, kann die Aktivierung unter der Bilanzposition A V „Finanzanlagen“ erfolgen.

- A V

- FinanzanlagenAufgrund der Notwendigkeit, Einnahmeschwankungen langfristig auszugleichen, spielen bei der Finanzierung von kirchlichen Aufgaben Rücklagen eine große Rolle, die durch entsprechende Finanzanlagen (und ggf. liquide Mittel) gedeckt sein müssen. Finanzanlagen gehören zum kirchlichen Anlagevermögen, da sie nicht zu Handelszwecken gehalten werden, sondern zur Deckung von Rücklagen und anderen Passiva dienen. Sie werden daher nicht zum Umlaufvermögen gerechnet, auch wenn sie für Rücklagenentnahmen z.T. kurzfristig zur Verfügung stehen müssen. Für die Bewertung in der kirchlichen Bilanz gilt für Finanzanlagen daher grundsätzlich das gemilderte Niederstwertprinzip.Für die Bewertung und Berichtigung von Finanzanlagen gibt es Sonderregelungen, die den kirchenspezifischen Belangen Rechnung tragen. So sind beispielsweise nach § 6 Abs. 4 KVHG Wertpapiere, von denen am Ende der Laufzeit 100% Rückzahlung erwartet werden, mit dem Nominalwert anzusetzen, weil davon ausgegangen wird, dass solche Wertpapiere bis zum Ende der Laufzeit gehalten werden (Hold-Strategie).Bei einem Kauf solcher Wertpapiere zu Überpari wird der überschießende Betrag in den Aktiven Rechnungsabgrenzungsposten eingestellt und über die Laufzeit ergebnisrelevant abgeschrieben. Bei einem Unterpari-Kauf wird der Fehlbetrag in den Passiven Rechnungsabgrenzungsposten eingestellt und über die Laufzeit ergebnisrelevant zugeschrieben, da die Zahlung des vollen Betrages am Ende der Laufzeit als gesichert angesehen wird. Kleine Abweichungen (5 % des Nominalwertes oder 50.000 Euro) können im Jahr des Kaufes er-gebnisrelevant werden (§ 6 RVO-KVHG).Stückzinsen sind nicht nach Fälligkeit abzugrenzen.Für die übrigen Finanzanlagen ohne festen Rückzahlungsanspruch (Fonds, Anleihen mit Währungsrisiko etc.) ist das Wertrisiko in der Regel durch Abschreibungen in der Bilanz aufzuzeigen, mindestens aber im Anhang (§ 79 KVHG) zu erläutern.Solche Finanzanlagen werden (abweichend vom sonst geltenden Anschaffungskostenprinzip) zum Kurswert aktiviert, jedoch maximal zum Kaufpreis. Gebühren sind Aufwand bzw. Ausgaben im Jahr der Anschaffung. Hintergrund dieser Wert-Regelungen ist die Darstellung der Finanzdeckung der Rücklagen und anderen Passiva.Um den Verwaltungsaufwand für vorübergehende Schwankungen von Finanzanlagen zur Deckung von Rücklagen gering zu halten, regelt § 6 Abs. 3 KVHG:„Unterschreitet am Ende des Haushaltsjahres bei den Finanzanlagen die Summe der Marktwerte die Summe der Buchwerte, kann der Betrag in Höhe der Differenz gemindert und auf der Passivseite in den Korrekturposten für Wertschwankungen eingestellt werden.“Das Risiko der Wertschwankung wird somit bei den Rücklagen abgebildet. Übersteigen nach erfolgter Minderung in den folgenden drei Jahren jeweils die Marktwerte wieder die Buchwerte, ist der Betrag bis zur Höhe der vorgenommenen Minderungen jährlich wieder zu erhöhen (sowohl bei den Finanzanlagen als auch im Korrekturposten für Wertschwankungen). Ist nach spätestens drei Jahren keine oder nur eine teilweise Wertaufholung erfolgt, muss der Korrekturposten ergebnisrelevant über den Haushalt aufgelöst werden.Wird kein Korrekturposten für Wertschwankungen gebildet, muss die o.g. Differenz zwischen der Summe der Marktwerte und der Buchwerte unmittelbar ergebnisrelevant abgeschrieben werden (§ 6 Abs. 3 S. 4 KVHG).Unter der Bilanzposition A V 2 wird in den kirchlichen Bilanzen sowohl eine interne als auch eine externe Absicherung von unmittelbaren Versorgungslasten abgebildet. Eine Verrechnung mit den Versorgungsrückstellungen findet nicht statt (Bruttoprinzip). Eigene Versorgungsstiftungen fallen unter diese Position sowie garantierte Leistungen der Versorgungskassen, z.B. die Absicherung von Eckpersonen. Durch ein versicherungsmathematisches Gutachten soll der jeweilige Grad ermittelt werden, mit dem die für unsere Landeskirche zuständige Versorgungskasse die unmittelbaren Versorgungslasten unserer Landeskirche ab-deckt. Diese Regelung gilt nur für die Landeskirche.Zur Bilanzposition A V 3 werden nur diejenigen Beteiligungen gerechnet, für die eine Beteiligungsabsicht für kirchliche Zwecke vorliegt. Liegt keine Beteiligungsabsicht vor (weil finanzielle und nicht inhaltliche Ziele der kirchlichen Arbeit erreicht werden sollen), werden die entsprechenden Anteile beim Anlagevermögen bei langfristig gehaltenen Beteiligungen (z.B. nicht kirchliche Genossenschaften) unter der Position A V 4 „Sonstige Finanzanlagen und Ausleihungen“ ausgewiesen, bei kurzfristig gehaltenen Beteiligungen beim Umlaufvermögen unter B III 1 „Kurzfristig veräußerbare Wertpapiere“. Anteile an kirchlichen Genossenschaftsbanken werden aufgrund der langfristigen Verbundenheit mit der kirchlichen Körperschaft als Beteiligungen gewertet und ausgewiesen.Bei Beteiligungen für kirchliche Zwecke an börsennotierten Gesellschaften gilt für deren Bewertung das handelsrechtliche Prinzip der Bewertung zu Anschaffungskosten.Bei nicht börsennotierten Gesellschaften kann für die Bewertung nach dem Kriterium der Gemeinnützigkeit unterschieden werden:

- Bei nicht gemeinnützigen Gesellschaften kann die Bewertung im Gegensatz zum Handelsrecht (Bewertung zu Anschaffungskosten) entsprechend der im angelsächsischen Raum verbreiteten „Eigenkapital-Spiegelbild“-Methode (sog. "Equity“-Methode) vorgenommen werden. Dadurch wird die Beteiligung zeitnah und letztlich mit dem anteiligen Wert des Eigenkapitals (anteiliges gezeichnetes Kapital + anteilige Rücklagen +/- anteilige Ergebnisvorträge usw.) vorgenommen.

- Bei gemeinnützigen Gesellschaften kann die Bewertung nur mit dem Beteiligungsanteil am gezeichneten Kapital erfolgen. Der anteilige Wert an Rücklagen und Ergebnisvorträgen kann bei gemeinnützigen Gesellschaften nicht berücksichtigt werden, da diese Mittel in der Regel innerhalb gesetzlich festgelegter Fristen wieder steuerbegünstigten Zwecken zugeführt werden müssen.

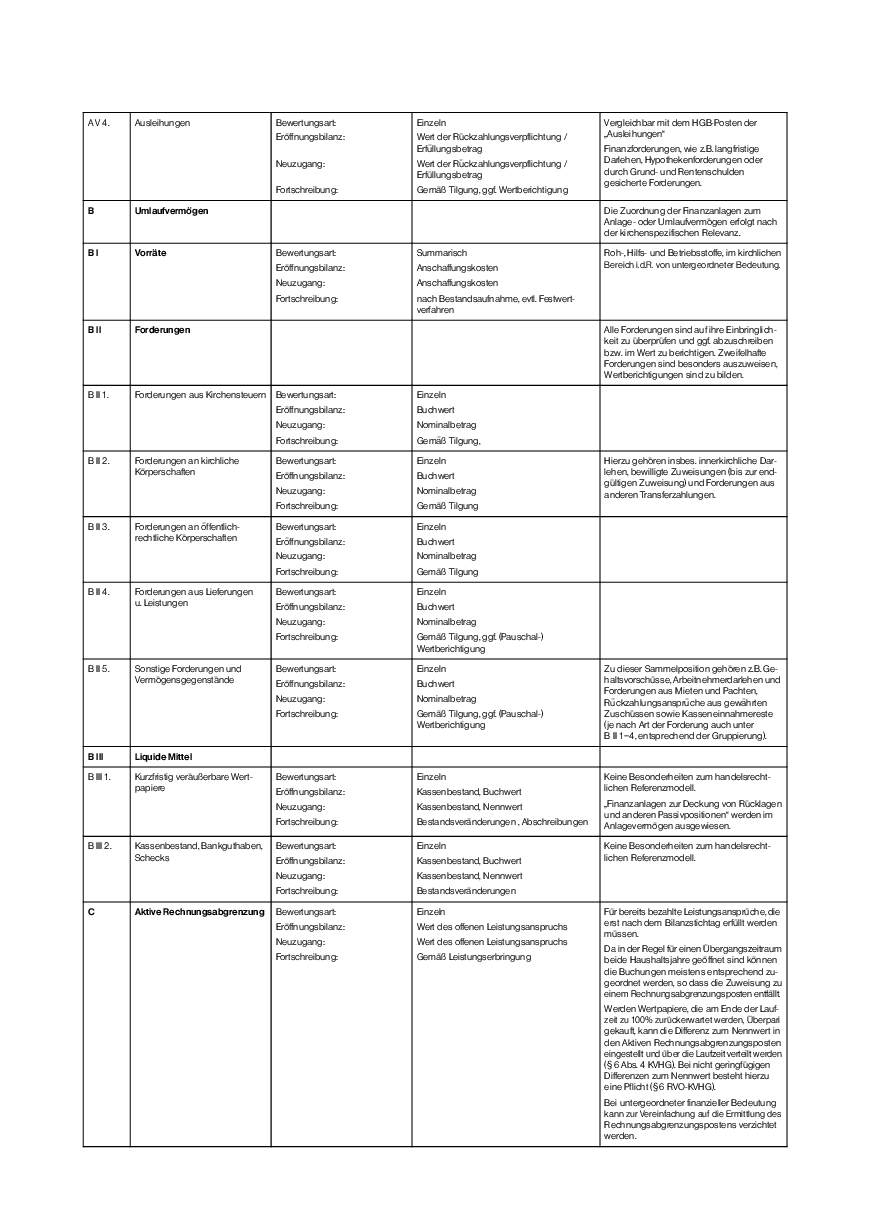

- B

- UmlaufvermögenDie Differenzierung, ob eine Zuordnung zum Anlage- oder zum Umlaufvermögen erfolgt, richtet sich nach der kirchenspezifischen Relevanz und nicht nach dem Grad der Fristigkeit der Liquidität. Dabei handelt es sich insbesondere um die Zuordnung der Finanzanlagen. Deren Wichtigkeit und Erheblichkeit für das kirchliche Vermögen gibt den Ausschlag für die Zuordnung zum Anlagevermögen statt der üblichen Zuordnung zum Umlaufvermögen, auch wenn Finanzanlagen zur Deckung von Rücklagen z.T. kurzfristig zur Verfügung stehen müssen und es sich dabei auch um Tagesgelder handeln kann.

- B I

- VorräteVorräte sind in kirchlichen Bilanzen i.d.R. vernachlässigbar, da sie nur in geringen Mengen und mit geringem Wert vorhanden sind.

- B II

- ForderungenForderungen sind grundsätzlich mit dem Nominalbetrag anzusetzen.Bei Bedarf ist bei Forderungen grundsätzlich die Einzelwertberichtigung vorzunehmen. Zweifelhafte Forderungen (Grund und Höhe der Forderung bleiben bestehen, die Realisierung bzw. Eintreibung ist zweifelhaft) sind gesondert auszuweisen (§ 6 Abs. 5 KVHG) und eine Wertberichtigung ist entsprechend dem Ausfallrisiko vorzunehmen. Niedergeschlagene und erlassene Forderungen sind abzuschreiben bzw. im Wert zu berichtigen. In geeigneten Fällen kann nach handelsrechtlichen Grundsätzen eine Pauschalwertberichtigung der Forderungen vorgenommen werden.

- A O + D

- EventualpositionenIn der kirchlichen Bilanz sind zwei Positionen auf der Aktivseite nur bei Bedarf anzusetzen: A 0 „Ausgleichsposten Rechnungsumstellung“ und D „Nicht durch Reinvermögen gedeckter Fehlbetrag“.Eine Bildung der Position A 0 kommt nur infrage bei der Erstellung der erstmaligen Eröff-nungsbilanz (§ 9 Abs. 6 KVHG), daher finden sich die Regelungen in Nummer 5. Diese Posi-tion wird in den Folgebilanzen über einen angemessenen Zeitraum ausgabewirksam (über den Haushalt) abgeschrieben, die Dauer der Abschreibung ist einzelfallbezogen festzulegen, soll aber vorrangig erfolgen (§ 9 Abs. 1 RVO-KVHG).Der „Nicht durch Reinvermögen gedeckte Fehlbetrag“ wird analog zu § 268 Abs. 3 HGB gebildet, wenn das Reinvermögen (entspricht dem kaufmännischen Eigenkapital) negativ wird und die Bilanz somit überschuldet ist. Diese Position hat eine erhebliche Außenwirkung und kann Einfluss auf Kreditkonditionen bei Banken haben.

- 3.2

- PassivaDie Passivseite der Bilanz gliedert sich in Reinvermögen, Sonderposten, Rückstellungen und Verbindlichkeiten sowie ggf. Passive Rechnungsabgrenzungsposten.Auch bei den Passivpositionen gibt es kirchliche Besonderheiten, die im Folgenden dargestellt sind:

- A

- ReinvermögenDas Reinvermögen ergibt sich in der Bilanz als Saldogröße aus Vermögen und Schulden, abzüglich der Sonderposten und ggf. einem Passiven Rechnungsabgrenzungsposten. Es setzt sich zusammen aus dem Vermögensgrundbestand, aus den Rücklagen und Sonstigen Vermögensbindungen, aus dem Ergebnisvortrag und aus dem Bilanzergebnis.

- A I

- VermögensgrundbestandIn der kirchlichen Bilanz werden im Reinvermögen neben dem Bilanzergebnis als Jahresergebnis und dem Ergebnisvortrag auch die zweckbestimmten, finanzgedeckten Rücklagen gesondert ausgewiesen, die der langfristigen Finanzierung der kirchlichen Arbeit dienen. Die „Restposition“ im Reinvermögen ist der Vermögensgrundbestand. Er ist der Kern des Reinvermögens, hier spiegelt sich insbesondere das Sachanlagevermögen wie z.B. Grundstücke und Gebäude im Wert wieder, sofern es nicht durch Zuweisungen bzw. Zuschüsse und/oder Kredite finanziert ist.

- A II

- Rücklagen, Sonst. VermögensbindungenRücklagen stellen im Gegensatz zum Vermögensgrundbestand variable Bilanzwerte dar, die im klassischen kaufmännischen Rechnungswesen zum Eigenkapital gehören. Für die Bildung und Auflösung von Rücklagen sind in §§ 13 ff. KVHG Regeln formuliert. Danach sind folgende Pflichtrücklagen zu bilden:

- eine Betriebsmittelrücklage,

- eine Ausgleichsrücklage,

- eine Substanzerhaltungsrücklage sowie

- im Bedarfsfall eine Bürgschaftssicherungs- und eine Tilgungsrücklage.

Laut § 13 Abs. 1 Nummer 4, 2 KVHG können für von dem zuständigen Beschlussorgan (z.B. Synode) zu definierende Zwecke weitere Rücklagen gebildet werden. Zu den zweckgebundenen Rücklagen gehören insbesondere die Budgetrücklagen, die einzelne Budgetbereiche durch Managementleistungen erwirtschaftet haben und die zum Ausgleich der allgemeinen Preissteigerung bei der Substanzerhaltungsrücklage zweckbestimmte Rücklage im Sinne des § 3 Abs. 4 SuberhR-RVO.Aus Gründen der erhöhten Transparenz und zur Sicherung der kirchlichen Aufgabenerfüllung müssen Rücklagen durch ausreichende Finanzanlagen gedeckt sein (Grundsatz der Finanzdeckung § 13 Abs. 5 KVHG). Deshalb geht das Konzept für das kirchliche Finanzwesen davon aus, dass im Umkehrschluss evtl. Abschreibungen von Finanzanlagen eine Reduzierung der Rücklagenbestände nach sich ziehen können. Können die Mindestbeträge der Pflichtrücklagen nicht ausfinanziert werden, ist dieser Betrag im Anhang darzustellen (§ 79 Abs. 1 Nr. 4 KVHG, vgl. Nummer 1.5).Zur Vereinfachung der Handhabung von vorübergehenden Wertschwankungen von Finanzanlagen zur Deckung von Rücklagen kann bei den Rücklagen ein Posten „Korrekturposten für Wertschwankungen“ gebildet werden, um nicht die Rücklagenwerte entsprechend mindern und später wieder erhöhen zu müssen (§ 6 Abs. 3 KVHG; vgl. Nummer 3.1 Aktiva A V) .Die zur Deckung vorhandener Rücklagen geeigneten Finanzanlagen werden in Nummer 36 der Anlage 1 KVHG - Begriffsbestimmungen definiert. Entscheidend ist, dass eine Realisierung dieser Posititon bei Bedarf in voller Höhe sichergestellt ist.Da Rücklagen zum Teil eine langfristige Bindung von Finanzmitteln darstellen, kommt es häufiger vor, dass daraus liquide Mittel für kurzfristige Finanzierungsbedarfe in Anspruch genommen werden (Innere Darlehen). Dies ist zulässig, wenn sicher gestellt ist, dass die Verfügbarkeit im Bedarfsfalle nicht beeinträchtigt ist (§ 22 KVHG). Innere Darlehen sind in der Bilanz als negativer Korrekturposten zu den Rücklagen auszuweisen. - A II 1 c

- SubstanzerhaltungsrücklageGemäß § 2 Abs. 4 KVHG ist das kirchliche Vermögen in seinem Bestand und Wert grundsätzlich zu erhalten. Der mit seiner Nutzung verbundene Ressourcenverbrauch muss erwirtschaftet werden, um nicht spätere Generationen damit zu belasten. Laut § 2 Abs. 6 KVHG sollen zum Ausgleich des mit der Nutzung von Vermögensgegenständen des Anlagevermögens verbundenen Ressourcenverbrauchs der Substanzerhaltungsrücklage jährlich Haushaltsmittel in Höhe der Abschreibungen zugeführt werden. Erträge aus der Auflösung des Sonderpostens für erhaltene Investitionszuschüsse können für die Zuführung zur Substanzerhaltungsrücklage von der Höhe der Abschreibungen abgezogen werden, wenn eine erneute Zuschussgewährung zu erwarten ist (§ 3 Abs. 3 SuberhR-RVO). Für innerkirchliche Investitionszuschüsse im Rahmen der allgemeinen Bauprogramme und Investitionszuschüsse im Kindergartenbereich wird eine erneute Gewährung generell unterstellt, für Zuschüsse im Bereich Denkmalschutz nicht. Die Tilgung von Darlehen kann jedoch nicht mit der Zuführung zur Substanzerhaltungsrücklage verrechnet werden. Damit müssen jeweils die Eigenmittel und Darlehen wieder erwirtschaftet werden. Körperschaften die keiner Drittmittelfinanzierung unterliegen sollen zum Ausgleich der allgemeinen Preissteigerung über die Nutzungsdauer parallel zur Substanzerhaltungsrücklage Vorsorge über eine zweckbestimmte Inflationsrücklage betreiben. Die Höhe richtet sich nach der Entwicklung des Baukostenindex im Vergleich zum Vorjahr bezogen auf den aktuellen Bestand an Substanzerhaltungsrücklagen (§ 3 Abs. 4 SuberhR-RVO).Eine Besonderheit der kirchlichen Bilanz ist die „Deckungslücke Substanzerhaltungsrücklage“ (§ 79 Abs. 1 Nr. 4 KVHG). Sie ist eine Merkposition, um Finanzierungslasten für das kirchliche Vermögen aufzuzeigen. Ihr Ausweis erfolgt im Anhang. Diese Finanzierungslasten entstehen in der erstmaligen Eröffnungsbilanz, wenn ein Instandhaltungsstau zu verzeichnen ist und keine für die Substanzerhaltung notwendige Rücklage vorhanden ist. Ein Substanzverlust des kirchlichen Vermögens hat somit bereits stattgefunden – er soll aufgezeigt werden. Kann eine dem Abschreibungsbetrag entsprechende Zuführung zur Substanzerhaltungsrücklage in der laufenden Rechnungslegung nicht durchgeführt werden, sind nicht erwirtschaftete Abschreibungen als Davon-Vermerk bei Ergebnisvortrag und Bilanzergebnis auszuweisen, der Davon-Vermerk ist im Anhang zu erläutern.Sofern noch keine ausreichende Substanzerhaltungsrücklage besteht, ist durch geeignete finanzwirtschaftliche Maßnahmen (z.B. Verwendung des Haushaltsüberschusses) zunächst deren Sollbestand aufzubauen. Dazu sind das vorhandene Anlagevermögen im Hinblick auf Vermögensart, Anschaffungs- bzw. Herstellungszeitpunkt, betriebsübliche Nutzungsdauer und den Ausgangswert zu erfassen und der erforderliche Rücklagenbestand zum Stichtag zu ermitteln. Für die Gestaltung und Bewirtschaftung der kirchlichen Haushaltsplanung ergibt sich daraus die Perspektive, dass größere Unterhaltungsaufwendungen und Kosten für Ersatzbeschaffungen (die häufig schlecht vorhersehbar sind und sich in ihrem Umfang nicht verstetigen lassen) nicht mehr direkt und möglicherweise sogar kurzfristig über die laufenden Einnahmen (insbesondere Kirchensteuern) finanziert werden müssen, sondern durch Entnahmen aus der im Laufe der Zeit aufgebauten Substanzerhaltungsrücklage finanziert wer-den können. Dies funktioniert allerdings nur dann, wenn der Substanzerhaltungsrücklage in Höhe der jährlichen Abschreibungen auch jährlich entsprechende Mittel zugeführt werden. Diese Rücklagenzuführungen müssen dann aus dem laufenden Haushalt aufgebracht werden - gemäß dem Prinzip der intergenerativen Gerechtigkeit, nach der jede Generation für den Ressourcenverbrauch aufkommen soll, den sie verursacht.Der Grundsatz, dass der Wert der Abschreibungen der Substanzerhaltungsrücklage zuzuführen ist, führt zu der Annahme, dass der Sollbestand der Substanzerhaltungsrücklage dem kumulierten Betrag der Abschreibungen entspricht.

- A III

- ErgebnisvortragIst über das Bilanzergebnis des Vorjahres noch keine Entscheidung getroffen, wird der Betrag in den Ergebnisvortrag übernommen und verbleibt dort bis zu einer Entscheidung über die Verwendung.

- A IV

- BilanzergebnisDurch mit dem Haushaltsbeschluss genehmigte Zuführungen zu Rücklagen oder durch nicht für Investitionen verwendete Entnahmen aus Rücklagen findet bereits eine (teilweise) Ergebnisverwendung statt. Daher sind der Jahresüberschuss oder Jahresfehlbetrag und das Bilanzergebnis (vgl. § 268 Abs. 1 HGB) desselben Jahres identisch.Zahlungsrelevante Unterdeckungen des Haushalts sollen durch Entnahmen aus Rücklagen gedeckt werden. Erst wenn dies nicht mehr möglich ist, soll durch Übernahme von negativen Bilanzergebnissen oder Ergebnisvorträgen eine Auflösung des Vermögensgrundbestandes erfolgen. Über die Verwendung von Bilanzergebnis und Ergebnisvortrag haben die kirchlichen Gremien zu entscheiden.

- B

- SonderpostenZu den Sonderposten zählen: Verpflichtungen gegenüber Sondervermögen; Zweckgebundene Spenden (soweit sie nicht als Haushaltsrest durchgebucht werden), Vermächtnisse, usw.; erhaltene Investitionszuschüsse u.ä. und Verpflichtungen gegenüber Treuhandvermögen.

- B I

- Verpflichtungen gegenüber SondervermögenDer Sonderposten B I „Verpflichtungen gegenüber Sondervermögen“ dient als Gegenüber zur Position A IV „Sonder- und Treuhandvermögen“ auf der Aktivseite.Zu den Sondervermögen zählen nach Nummer 80 der Anlage 1 zum KVHG (Begriffsbestimmungen): Aus dem kirchlichen Haushalt organisatorisch ausgegliederte Werke, Einrichtungen und Stiftungen ohne eigene Rechtspersönlichkeit, die für die Erfüllung bestimmter Aufgaben vom Vermögen der kirchlichen Körperschaft abgesondert sind.Die Sondervermögen können in der Bilanz der kirchlichen Körperschaft konsolidiert werden. Aus Vereinfachungsgründen können sie auch mit ihrem Reinvermögen (buchmäßiger Vermögensgrundbestand) und ggf. bestehenden Verpflichtungen dem Sondervermögen gegenüber angesetzt werden. Die einzelnen Vermögensgegenstände und Schulden der jeweiligen Einheiten werden dann nur in deren Teil-Bilanz ausgewiesen.

- B II

- Zweckgebundene Spenden, Vermächtnisse usw.Sofern erhaltene Spenden nicht für Investitionen bestimmt sind und im Haushaltsjahr nicht für die bestimmten Zwecke ausgegeben werden können, sind (wenn kein Haushaltsrest gebildet wurde) Spenden für besondere Zwecke dem Sonderposten B II „Zweckgebundene Spenden, Vermächtnisse usw.“ aufwandswirksam zuzuführen, da sie nach kirchlichem Selbstverständnis nur für diese Zwecke zur Verfügung stehen. Dieser Sonderposten muss wie die Rücklagen durch entsprechende Finanzmittel gedeckt sein. Nur Spenden, die allge-mein für kirchliche Zwecke zur Verfügung gestellt wurden, dürfen im Ergebnis und somit im Vermögensgrundbestand bleiben. Werden die finanziellen Mittel später für den bestimmten Zweck verausgabt, wird der Sonderposten ertragswirksam aufgelöst.

- B III

- Erhaltene Investitionszuschüsse u.ä.Erhaltene Investitionszuschüsse (auch Spenden für Investitionen) werden nicht vom Anlagevermögen abgezogen. Diese sind mit ihrem (Rest-)Wert unter der Position B III „Erhaltene Investitionszuschüsse u.ä.“ als Sonderposten zu passivieren, wenn eine rechtliche Zweckbindung mit Rückforderungsvorbehalt vorliegt oder unabhängig davon, eine Verminderung der Zuführung zur Substanzerhaltungsrücklage um den Auflösungsbetrag möglich ist (§ 2 Abs. 6 S. 2 KVHG, § 3 Abs. 3 SuberhR-RVO).Eine gleichzeitige Verminderung der Zuführung zur Substanzerhaltungsrücklage ist nur möglich, wenn wieder eine Zuschussgewährung zu erwarten ist (§ 2 Abs. 6 S. 2 KVHG, § 3 Abs. 3 SuberhR-RVO). Maßgeblich dafür ist die Einschätzung im Zeitpunkt der Bildung des Sonderpostens (§ 3 Abs. 3 SuberhR-RVO). Für innerkirchliche Investitionszuschüsse im Rahmen der allgemeinen Bauprogramme und Investitionszuschüsse im Kindergartenbereich wird eine erneute Gewährung generell unterstellt, für Zuschüsse im Bereich Denkmalschutz nicht.Für den Fall einer Verminderung der Zuführung zur Substanzerhaltungsrücklage wird der Sonderposten im Gegenzug zur Abschreibung immer über die Nutzungsdauer des bezuschussten Vermögensgegenstandes ertragswirksam aufgelöst, ansonsten nach Vorgabe der Zuschussgeber (Zweckbindung). Damit wird durch die Auflösung des Sonderpostens jeweils die Wirkung der Abschreibung auf das Bilanzergebnis gemindert.Weicht die Zweckbindung von der Nutzungsdauer ab, ist die Höhe der Rückzahlungsverpflichtung im Anhang (§ 79 KVHG) darzustellen.Liegen die Voraussetzungen für die Bildung des Sonderpostens nicht vor, erhöht der Zuschuss unmittelbar den Vermögensgrundbestand.

- B IV

- Verpflichtungen gegenüber TreuhandvermögenDer bilanzielle Nachweis von Treuhandvermögen ist teilweise für kirchliche Organisationen von Bedeutung. Gemäß den Grundsätzen ordnungsmäßiger Buchführung wird das treuhänderisch übernommene Vermögen nicht beim Treuhänder, sondern beim Treugeber bilanziert. Nicht immer ist jedoch eine konkrete Zuordnung zur jeweiligen Untergliederung möglich (vgl. Aktiva A IV Sonder- und Treuhandvermögen). Damit das kirchliche Treuhandvermögen je-doch in jedem Fall erfasst wird, ist das kirchliche Treuhandvermögen dann beim Treuhänder auf der Aktivseite in die Bilanz aufzunehmen und auf der Passivseite (Sonderposten B IV „Verpflichtungen gegenüber Treuhandvermögen“) die damit verbundenen Verpflichtungen auszuweisen (§ 19 KVHG).

- C

- RückstellungenGemäß § 20 KVHG sind Rückstellungen für „Verpflichtungen, die dem Grunde nach bereits bestehen, deren genaue Höhe und/oder Zeitpunkt der Fälligkeit aber noch nicht bekannt sind“, zu bilden.Im kirchlichen Bereich gilt dies insbesondere für unmittelbare Versorgungsverpflichtungen (Pensions- und Beihilfeverpflichtungen in der Ruhestandszeit) und Verpflichtungen aus den Clearingabrechnungen. Hinzukommen können Rückstellungen für Altersteilzeit.Die Berechnung der Versorgungsrückstellungen erfolgt durch ein versicherungsmathematisches Gutachten. Beihilfeverpflichtungen für bereits pensionierte Bedienstete sowie für die Ruhestandszeiten von aktiven Bediensteten werden in der Bilanz als Teil der Versorgungsrückstellungen ausgewiesen. Die Zusammensetzung der Versorgungsrückstellungen soll im Anhang (§ 79 KVHG) erläutert werden.Die in den Versorgungsrückstellungen eingestellten Pensionsverpflichtungen sollen über entsprechende Sicherungssysteme ausfinanziert sein. Die Refinanzierung der Versorgungsverpflichtungen kann z.B. durch Rückversicherung bei einer Versorgungskasse, einem Pensionsfonds oder einer Versorgungsstiftung sowie durch eigene Finanzanlagen erfolgen. Eine Verrechnung mit den Versorgungsrückstellungen findet grundsätzlich nicht statt (Bruttoprinzip), davon ausgenommen sind die Pensionsverpflichtungen der Kirchengemeinden.Clearingrückstellungen sind durch entsprechende Finanzmittel zu decken, ebenso Rückstellungen für Arbeitszeitguthaben. Rückstellungen für im Haushaltsjahr unterlassene Instandhaltungsaufwendungen sind i.d.R. nicht zu bilden, da diese nach Handelsrecht binnen drei Monaten nachgeholt werden müssen. Das geeignete Instrument für so kurzfristig nachzuholende Instandhaltungsmaßnahmen ist im kirchlichen Rechnungswesen die Bildung eines Haushaltsrestes.Rückstellungen sind in der Höhe der bestehenden Verpflichtung zu bilden. Evtl. sind dabei handelsrechtliche Grundsätze (insbesondere das Abzinsungsgebot durch das BilMoG) zu berücksichtigen; das Bruttoprinzip für Versorgungsverpflichtungen gilt jedoch unabhängig von der Absicherung der Verpflichtungen bei den Versorgungskassen. Rückstellungen sind auch dann in der erforderlichen Höhe zu bilden, wenn eine Absicherung der Verpflichtungen nicht erfolgen kann.

- D

- VerbindlichkeitenDie Gliederung der Verbindlichkeiten in der kirchlichen Bilanz erfolgt zunächst nach Empfängergruppen und darunter nach der Fristigkeit (§ 266 Abs. 3 HGB).Verbindlichkeiten aus Kirchensteuern und Verbindlichkeiten an kirchliche oder öffentlich-rechtliche Körperschaften werden getrennt ausgewiesen, da sie einen anderen Charakter haben als Verbindlichkeiten aus Lieferungen und Leistungen oder Darlehensverbindlichkeiten an Dritte.Solange eine Investition noch nicht als Anlagegut aktiviert wurde, gelten dafür erhaltene Investitionszuschüsse als Verbindlichkeiten.Mietkautionen, die als Sparbücher auf den Namen des Vermieters lauten, werden über das Vorschuss- und Verwahrsachbuch in der kirchlichen Bilanz (Vermieter) als Verbindlichkeit aufgenommen.Verbindlichkeiten sind zum Rückzahlungsbetrag zu bewerten.

- 4

- KonsolidierungUm das Vermögen einer kirchlichen Körperschaft vollständig darzustellen, kann auch eine Einbeziehung zugehöriger (rechtlich unselbstständiger) Einrichtungen, Werke sowie der Anteile an sonstigen Unternehmungen vorgenommen werden.Unselbstständige Einrichtungen werden in der Regel als eigene Rechtsträger/Mandanten im Finanzwesen geführt, auch wenn eine Kassengemeinschaft und eine gemeinsame Verwaltung von Finanzanlagen vorliegen. In ihrem Rechnungswesen wird i.d.R. ein eigener Abschluss erstellt. Um einen Gesamtüberblick für die kirchliche Körperschaft zu erstellen, soll dieser Abschluss („Tochterbilanz“) in den Abschluss der Körperschaft („Mutterbilanz“) vollständig eingerechnet, also (voll) konsolidiert werden. Dies setzt eine einheitliche Struktur der Bilanzen voraus.Wenn keine Leistungsbeziehungen zwischen „Mutter“ und „Tochter“ stattfinden, können die meisten Bilanzpositionen der Tochter denen der Mutter hinzugefügt werden (analog in der Ergebnisrechnung und ggf. in der Investitions- und Finanzierungsrechnung). Ein in bisherigen Vermögensnachweisen der Mutter angesetztes „Sondervermögen“ als Nachweis des Vermögens der Tochter wird dabei heraus gerechnet (Kapitalkonsolidierung). Wenn Leistungsbeziehungen stattfinden (z.B. Kassengemeinschaft, Zuweisungen), ist zu prüfen, wie weit diese heraus gerechnet werden müssen (z.B. als gegenseitige Forderungen und Verbindlichkeiten).Konsolidierungen vorzunehmen, ist eine weitere Ausbaustufe des neuen kirchlichen Finanzwesens und als Kann-Vorschrift (§ 8 S. 1 RVO-KVHG) vorgesehen. Ein Grund davon abzusehen kann sein, dass sich aus der Abwägung zwischen dem Aufwand und dem konkreten Steuerungsbedürfnis der kirchlichen Körperschaft ein Missverhältnis ergibt. Solange keine Konsolidierung erfolgt sind sie in einer Position (A IV) zu aktivieren und im Anhang darzustellen (§ 8 S. 2 RVO-KVHG).Bei Konsolidierungen ist zu differenzieren, wie weitgehend eine Einbeziehung von Beteiligungen in die Bilanz der Körperschaft erfolgt. Konkrete Regelungen hierzu werden in gesonderten Konsolidierungsrichtlinien getroffen.

- 5

- Grundsätze für die erstmalige EröffnungsbilanzInsbesondere zur Erstellung der erstmaligen Eröffnungsbilanz ist gemäß § 4 Abs. 1 KVHG eine Bestandsaufnahme und Bewertung des Vermögens und der Schulden durchzuführen (Inventur). Neben dem Grundsatz der Wesentlichkeit gelten hierfür die allgemeinen Grundsätze ordnungsmäßiger Inventur.Es gilt grundsätzlich das Saldierungsverbot, d.h. Aktiv- und Passivposten der Bilanz dürfen nicht gegeneinander verrechnet werden6#.Die Bewertungsvorschriften sollen so praktikabel wie möglich und auch für kleine Körperschaften handhabbar sein. Deshalb soll bei der erstmaligen Eröffnungsbilanz neben der Bewertung nach (fortgeführten) Anschaffungs- bzw. Herstellungskosten auch eine Bewertung nach vorsichtig geschätzten Zeitwerten möglich sein, wobei für beide Verfahren Bewertungserleichterungen (z.B. Gruppenbewertung, Festbewertung, Anwendung anerkannter statistischer Methoden) angewandt werden können.Aus Gründen der Transparenz fordert das Handelsrecht, die Vermögensgegenstände bei der erstmaligen Bewertung mit um Abschreibungen reduzierte Anschaffungs- oder Herstellungswerten anzusetzen. Dies wäre jedoch für die Mehrzahl der kirchlichen Körperschaften bei Immobilien mit einem zu großen Aufwand verbunden. Aus Gründen der Praktikabilität gelten Sonderregelungen. Damit wird erreicht, dass für die den wesentlichen Teil des kirchlichen Vermögens ausmachenden Immobilien praktikable Werte angesetzt werden. Die problematische Ermittlung der (fortgeführten) Anschaffungs- bzw. Herstellungskosten für oft weit vor dem Bilanzstichtag erworbenes oder hergestelltes unbewegliches Vermögen wird dabei vermieden. Zur Bilanzierung der Grundstücke und Gebäude wird auf Nummer 3.1 Aktiva A II 1 und 2 und A III 1 und 2 verwiesen.Das übrige Vermögen mit deutlich kürzeren Nutzungsdauern soll dagegen grundsätzlich mit den aus dem Inventarverzeichnis abzuleitenden historischen Anschaffungs-/ Herstellungskosten - vermindert um Abschreibungen – bewertet werden. Diese Wertansätze entsprechen dem Anschaffungswertprinzip des HGB und dürften regelmäßig leicht zu ermitteln sein. Insofern handelt es sich um einen Kompromiss zwischen der Orientierung am Handelsrecht und dem für den kirchlichen Bereich zentralen Grundsatz der Nachhaltigkeit.Angesichts der meist verhältnismäßig geringen absoluten Beträge und der meist geringen relativen Bedeutung der mobilen Wirtschaftsgüter im Verhältnis zum Erfassungsaufwand kann für die erstmalige Eröffnungsbilanz eine höhere Wertaufgriffsgrenze von max. 2.000 Euro ohne Umsatzsteuer zu Grunde gelegt werden. Sachgesamtheiten sind so zu bilden, dass sie im Bedarfsfall (z.B. anteiliger Abgang) teilbar sind.Die übrigen Regelungen für die Aufnahme der Aktiva in die Bilanz gelten entsprechend.Rücklagen werden grundsätzlich nur ausgewiesen, sofern sie durch entsprechende Finanzanlagen gedeckt sind.Sonderposten werden entsprechend den unter Nummer 3.2 B aufgeführten Regelungen erfasst.Forderungen, Rückstellungen und Verbindlichkeiten sind vollständig zu erfassen und realistisch einzeln zu bewerten (der Bedarf an Rückstellungen ist ggf. durch Gutachten zu ermitteln).Werden Rückstellungen in der erstmaligen Eröffnungsbilanz gebildet, so kann (bei Steuerpflichtigkeit) zur Wahrung des steuerlichen Aufwandes in Höhe des Betrags dieser Rückstellung auf der Aktivseite ein „Sonderverlustkonto“ aus Rückstellungsbildung sowie eine Sonderverlustrücklage analog § 17 DMBilG gesondert ausgewiesen werden. Das Sonderverlustkonto ist jedoch nicht geeignet, einen nicht durch Reinvermögen gedeckten Fehlbetrag auszugleichen.Der Vermögensgrundbestand ergibt sich in der erstmaligen Eröffnungsbilanz als Saldogröße aus Vermögen und Schulden, abzüglich der Rücklagen, der Ergebnisvorträge und der Sonderposten und ggf. einem Passiven Rechnungsabgrenzungsposten. Übersteigen die Schulden das Vermögen der jeweiligen kirchlichen Verwaltung, ist analog § 268 Abs. 3 HGB ein „Nicht durch Reinvermögen gedeckter Fehlbetrag“ auf der Aktivseite der Bilanz auszuweisen.Da diese Position eine erhebliche Außenwirkung hat, können kirchliche Körperschaften auf der Aktivseite vor dem Anlagevermögen einen „Ausgleichsposten Rechnungsumstellung“ in Höhe dieses Fehlbetrages einstellen. Der Ausgleichsposten soll vorrangig über einen angemessenen Zeitraum abgeschrieben werden (§ 9 Abs. 1 RVO-KVHG).Zur Bilanz ist ein Anhang (§ 79 KVHG) zu erstellen, in dem die gewählten Bilanzierungs- und Bewertungsmethoden beschrieben werden. Sofern von den hier definierten Bilanzierungs- und Bewertungsmethoden abgewichen wurde, sollen diese begründet sowie deren Einfluss auf die Vermögens-, Finanz- und Ergebnislage erläutert werden. Die Nutzung und die Regelungen eines in Anspruch genommenen Ausgleichspostens Rechungsumstellung sind im Anhang zu erläutern.

Anlage 2 zu Nummer 3.1 A II 1 + 2

Zum erstmaligen bilanziellen Nachweis der Kirchen und Kapellen sowie Folgefragen

Die Evangelische Landeskirche in Baden hat sich entschieden mit 1 Euro zu bilanzieren. Nachfolgend werden die Gründe und die damit verbundenen Folgefragen dargestellt.

Grundsätzliches zur Bewertung von vorhandenen kirchlichen Gebäuden

Die kirchliche Bilanz dient grundsätzlich vor allem dem Zweck, die Nachhaltigkeit des kirchlichen Wirtschaftens zu sichern, nicht Gläubiger zu schützen. Für die Bewertung der Sachanlagegüter geht es daher nicht darum, deren Verwertbarkeit aufzuzeigen, wie dies in kaufmännischen Bilanzen der Fall ist. Wichtigster Zweck der Bewertung kirchlichen Vermögens ist dagegen die Sicherung der Nutzbarkeit für die künftige Aufgabenerfüllung des kirchlichen Auftrags. Ähnliches gilt auch für kommunale Bilanzen.

Grund für die 1-Euro-Bilanzierung ist im Wesentlichen die nach dem kirchlichen Selbstverständnis grundsätzliche Unveräußerlichkeit der Kirchengebäude sowie die Gefahr, dass die anderenfalls im Anlagevermögen dargestellten Werte aufgrund fehlender Marktfähigkeit im Krisenfall nicht realisierbar sind und damit ein falsches Bild von der tatsächlichen Lage vermittelt wird.

Das Ressourcenverbrauchskonzept für das kirchliche Vermögen ist so aufgebaut, dass den kirchlichen Aufgaben nicht zu viele Mittel entzogen werden, sondern dass nur die Mittel als Abschreibung angesetzt und entsprechend in einer Substanzerhaltungsrücklage angespart werden, die tatsächlich für künftige Sanierungs- oder Erneuerungsmaßnahmen benötigt werden (ggf. abzüglich erhaltener und in Zukunft wieder zu erwartender Investitionszuschüsse und Spenden für Investitionen s. Anlage 1 Passiva Nr. B III).

Zur erstmaligen Bilanzierung von vorhandenen Kirchen und Kapellen

Kirchen und Kapellen sind nach § 6 Abs. 2 KVHG zum Stichtag der erstmaligen Eröffnungsbilanz mit 1 Euro in die Bilanz aufzunehmen. Davon zu unterscheiden ist die gleichzeitig für die interne Anlagenbuchhaltung nötige Bewertung nach der SuberhR-RVO als Bemessungsgrundlage für die Abschreibung. § 2 Abs. 6 S. 1 KVHG stellt hierzu klar, dass auch die Abnutzung dieses Anlagevermögens Ressourcenverbrauch darstellt, der einen entsprechenden Ressourcenbedarf in sich birgt. Haushaltsmittel in Höhe des entsprechenden Ressourcenverbrauchs (Abschreibungen) sind jährlich der Substanzerhaltungsrücklage zuzuführen. Dies gilt somit unabhängig von den in die Bilanz eingestellten Werten für Kirchen und Kapellen.

Damit bleibt die Zielsetzung der §§ 15, 26 Abs. 1, 29 Abs. 2 KVHG unberührt. Das heißt, der Ressourcenbedarf soll durch die Einnahmen des laufenden Haushaltsjahres gedeckt werden (§ 26 Abs. 1) und der Ressourcenbedarf ist in die Finanzplanung einzustellen (§ 29 Abs. 2).

Bewertung für die interne Anlagenbuchhaltung

Für die Bewertung von am 31. Dezember 2011 bzw. 31. Dezember 2013 vorhandenen Kirchen und Kapellen wird nach der SuberhR-RVO ein aus dem Gebäudeversicherungswert hochgerechneter Zeitwert ermittelt, der grundsätzlich alle Werte des Gebäudes erfasst. Für technische Anlagen gelten – soweit hier ebenfalls keine Verkehrswerte vorliegen – ebenfalls Pauschalsätze.

Alle später beschafften Gebäude sind mit den Anschaffungs- und Herstellungskosten zu bewerten und mit dem Abschlag von 20 % zu versehen.

Die für die jährliche Abschreibung maßgebliche Nutzungsdauer wird so bemessen, dass durch die Abschreibung und die zugehörige Zuführung zur Substanzerhaltungsrücklage der Betrag zur Verfügung steht, der für die Sanierungen nötig ist (ggf. zuzüglich zu erwartender Investitionszuschüsse und Spenden, s. Anlage 1 Nr. B III). Abhängig davon ob die Kirche vor oder nach 1945 erbaut wurde, ist eine Nutzungsdauer von 100 bzw. 200 Jahren vorgesehen. Dies berücksichtigt, dass teilweise sehr alte Kirchen vorhanden sind, die von so guter Grundsubstanz sind, dass diese Grundsubstanz (z.B. die Steine der Grundmauern) keiner fassbaren Abnutzung unterliegt.

Ziel des an die Bilanzierung knüpfenden Ressourcenverbrauchskonzeptes ist die Erhaltung der Nutzbarkeit, nicht die Erhaltung eines Neuwertes. Dies wird durch den Abschlag von 20% (Faktor 0,8) in der Hochrechnung des Gebäudeversicherungswertes bzw. als Abschlag zu Anschaffungs- und Herstellungskosten bei neuen Gebäuden berücksichtigt.

Ausgewiesen werden soll der tatsächliche Ressourcenverbrauch, auch wenn dadurch die Haushalte nicht ausgeglichen werden können, denn der Bedarf muss rechtzeitig deutlich werden, um Gegenmaßnahmen nicht erst bei einer völligen Baufälligkeit ergreifen zu können. Den kirchlichen Gremien obliegt in Abstimmung mit der Vermögensaufsicht die Entscheidung, was bei zu hohem Ressourcenverbrauch geschehen soll.

Aus der Bilanzierung von Kirchen und Kapellen mit 1 Euro ergeben sich vier Folgefragen:

A) Auswirkungen auf die Bilanz: Aktivierung

B) Auswirkungen auf die Abschreibung und somit auf den Haushalt - Höhe der Substanzerhaltungsrücklage

C) Sanierungsmaßnahmen: Keine Aktivierung

D) Sonstige Auswirkungen

A) Auswirkungen auf die Bilanz: Aktivierung

In der Bilanz steht je Kirche/Kapelle der Erinnerungswert von 1 Euro. Entsprechend liegt der Vermögensgrundbestand niedriger als bei einer regulären Bewertung (vgl. nachfolgendes Bilanzbeispiel). Der Bilanzwert der Kirchen und Kapellen ist nicht Basis der Abschreibungen, diese könnten ansonsten nicht stattfinden. Um das Ressourcenverbrauchskonzept dennoch umzusetzen, muss in Höhe der Abschreibung der vorgegebene Zuführungsbetrag zur Substanzerhaltungsrücklage bzw. zu einem nicht zahlungswirksamen Ergebnis (Davon-Vermerk) gemäß der o.g. Bewertung gesondert ermittelt werden.

Sollten nicht finanzierte Rückstellungen und Verbindlichkeiten erhebliche Beträge aufweisen, stehen bei diesem Modell nicht die ermittelten Sachwerte auf der Aktivseite gegenüber, so dass - wenn anderen Grundstücke und Gebäude keine entsprechenden Werte aufweisen - die Gefahr der bilanziellen Überschuldung gegeben ist.

Wird unterbliebene Instandhaltung festgestellt, ist aber gleichzeitig eine ausreichende Höhe von Substanzerhaltungsrücklagen vorhanden, die für eine Sanierung zur Verfügung stehen, braucht keine Deckungslücke Substanzerhaltungsrücklage dargestellt werden.

Ist dies nicht der Fall, wird der bei der erstmaligen Eröffnungsbilanz vorhandene Instandhaltungsstau als Deckungslücke Substanzerhaltungsrücklage im Anhang ausgewiesen. Der Finanzierungsbedarf wird festgehalten. Durch den Ausweis der unterbliebenen Instandhaltung wird ein wirklichkeitsnahes und zum Handeln aufforderndes Bild der Vermögenslage nachvollziehbar aufgezeigt.

Beispiele:

- 1.

- Ermittelter Wert: 5.000.000 Euro, Instandhaltungsstau: 3.000.000 Euro, Restwert: 2.000.000 Euro, Bilanzausweis: 1 Euro, Substanzerhaltungsrücklage: 3.000.000 Euro.AktivaPassivaNicht realsierbares Sachanlagevermögen1Vermögensgrundbestand1Finanzanlagen3.000.000Substanzerhaltungsrücklage3.000.000Summe3.000.001Summe3.000.001

- 2.

- Ermittelter Wert: 5.000.000 Euro, Instandhaltungsstau: 3.000.000 Euro, Restwert: 2.000.000 Euro, Bilanzausweis: 1 Euro, keine SubstanzerhaltungsrücklageAktivaPassivaNicht realsierbares Sachanlagevermögen1Vermögensgrundbestand1--Summe1Summe1Anhang: Deckungslücke Substanzerhaltungsrücklage: 3.000.000Für die Berechnung der Zuführung zur Substanzerhaltungsrücklage (unabhängig vom Instandhaltungsstau) kann nicht vom Bilanzwert ausgegangen werden, sondern die intern ermittelten Restwerte sind durch die Restnutzungsdauer zu teilen. Wird in den laufenden Haushaltsjahren die Abschreibung nicht erwirtschaftet, wird dieser Wert als Davon-Vermerk über das Bilanzergebnis ausgewiesen.Sollte ein Kirchengebäude doch einmal entwidmet werden und zum Verkauf stehen, sind mangels Buchwert (1 Euro) keine „Nicht zahlungswirksame Ausgaben“ (Wertverluste) zu befürchten. Ein positiver Verkaufserlös verbessert das Bilanzergebnis, ggf. bestehende negative Vorträge aus der Nicht-Erwirtschaftung der Abschreibungen können genauso wie die für das Kirchengebäude bestehende im Anhang ausgewiesene Deckungslücke Substanzerhaltungsrücklage durch den Verkauf aufgelöst werden.Ein ggf. zu bildender Sonderposten für erhaltene Investitionszuschüsse (s. Anlage 1 Passiva Nr. B III) ist mangels korrespondierender Aktivposition für Kirchen und Kapellen auf der Passivseite direkt gegen den Vermögensgrundbestand zu buchen. Die Auflösung des Sonderpostens gleicht dann über die Nutzungsdauer die Minderung des Vermögensgrundbestandes wieder aus. Unabhängig davon ist die ggf. zulässige Kürzung der Zuführung zur Substanzerhaltungsrücklage um den Auflösungsbetrag über die interne Anlagenbuchhaltung zu steuern.

- B)

- Auswirkungen auf die Abschreibung und somit auf den Haushalt - Höhe der SubstanzerhaltungsrücklageLaut § 6 Abs. 2 S. 2 KVHG gilt auch für dieses Modell das Ressourcenverbrauchskonzept, so dass auch hier die - einer Abschreibung der ermittelten Sachwerte entsprechenden - Werte der Substanzerhaltungsrücklage zuzuführen sind, wenn keine Finanzdeckung möglich ist, ein nicht zahlungswirksames Ergebnis bzw. für die Eröffnungsbilanz die Deckungslücke Substanzerhaltungsrücklage im Anhang aufgezeigt werden soll. Ein Bedarf an Substanzerhaltung ist somit gegeben, aber der Substanzwert wird nicht analog ausgewiesen. Das Sachanlagevermögen (Kirchen und Kapellen) wird nicht durch tatsächliche Abschreibungen (Ressourcenverbrauch) gemindert, da als Wert 1 Euro ausgewiesen wird. Ein der Abschreibung entsprechendes Absinken des Wertes beim Sachanlagevermögen findet nur bei anderen Vermögenswerten statt.Für die Haushaltswirtschaft ist analog zu den in der Bilanz regulär bewerteten Gebäuden eine Zuführung zur Substanzerhaltungsrücklage zu veranschlagen. Diese mindert das Bilanzergebnis.Gelingt die Zuführung zur Substanzerhaltungsrücklage für Kirchengebäude, stellt sich dies in der Bilanz als Zuwachs von Vermögen (Aktivmehrung: Finanzanlagen, Passivmehrung: Substanzerhaltungsrücklage) dar, der jedoch in Wirklichkeit nicht stattfindet, da dem Zuwachs des Vermögens der Verlust an Sachanlagevermögen durch die Abnutzung des Gebäudes entgegensteht, die jedoch nicht dargestellt wird.Stehen für die Zuführung zur Substanzerhaltungsrücklage keine Finanzmittel zur Verfügung, wird dies über einen Davon-Vermerk beim nicht zahlungswirksamen Ergebnis nachrichtlich in der Bilanz ausgewiesen. Dies gilt auch für Fall, dass nicht zahlungsrelevante Erträge (z.B. aus der Auflösung nicht finanzierter Rückstellungen) vorliegen und somit das Bilanzergebnis insgesamt ausgeglichen dargestellt werden würde.Erträge aus Jahresüberschüssen der Folgejahre sollen bevorzugt dafür vorgesehen werden, entweder die Substanzerhaltungsrücklage und die zur Deckung vorgesehenen Finanzanlagen auf Sollhöhe aufzufüllen und somit die Deckungslücke Substanzerhaltungsrücklage zu mindern. Oder es werden aus den Überschüssen Substanzerhaltungsmaßnahmen durchgeführt. Auch damit wird ein nicht zahlungswirksamer Ergebnisvortrag oder die Deckungslücke Substanzerhaltungsrücklage entsprechend aufgelöst, jedoch nicht das Anlagevermögen im entsprechenden Umfang aufgefüllt, weil der Wert bei 1 Euro stehen bleibt.

- C)

- Sanierungsmaßnahmen: Keine AktivierungWenn die Substanzerhaltungsrücklage ihren Zweck erfüllen soll und der Sanierung/Erneuerung von Kirchen und Kapellen für Entnahmen zur Verfügung steht, verschwinden die bisher enthaltenen Beträge aus der Bilanz – ebenso die Finanzanlagen zur Deckung der Substanzerhaltungsrücklage - und sind nicht im steigenden Wert des entsprechenden Sachanlagevermögens zu sehen, da dieser auf 1 Euro konstant bleibt. Der Wert der Sanierung/Erneuerung erscheint zwar nicht in der Bilanz, geht aber in die interne Anlagenbuchhaltung bei der Bemessungsgrundlage für die Abschreibung ein, da die Nutzungsdauer entsprechend verlängert wird.Ist eine Deckungslücke Substanzerhaltungsrücklage vorhanden, und es können aus anderen Geldmitteln Sanierungen/Erneuerungen durchgeführt werden, wird diese entsprechend aufgelöst.

- D)

- Sonstige AuswirkungenFür die Ermittlung der Zuführung zur Substanzerhaltungsrücklage gemäß Ressourcenverbrauch müssen gesonderte Rechnungen (interne Anlagenbuchhaltung) geführt werden. Mit dem Einstellen von Kirchen und Kapellen in die Bilanz mit 1 Euro wird bei der Öffentlichkeit kein falsches Bild vom „Reichtum“ der Kirche erweckt werden. Die Darstellung des Erinnerungswertes ist realistisch, denn diese Gebäude haben keinen Marktwert. Sie sind per se unveräußerbar und für Dritte kaum nutzbar. Im Krisenfall sind die sonst dargestellten Werte möglicherweise nicht realisierbar und erwecken daher ein falsches Bild von der tatsächlichen Vermögenslage. Auf den Ressourcenverbrauch wird über die Abschreibung ebenfalls hingewiesen.Beispiel für eine kirchliche (Eröffnungs-)Bilanz:Nachfolgend wird ein Beispiel für eine (Eröffnungs-)Bilanz mit der Aufnahme von einem Erinnerungswert von 1 Euro je Kirche/Kapelle aufgezeigt. Es handelt sich um fiktive Werte. Die Sachanlagegüter weisen in der internen Anlagenbuchhaltung 4,1 Mio. Euro aus, davon mit 2,938 Mio. Euro bewertete Kirchen und Kapellen. Den Sachanlagegütern stehen 0,215 Mio. Euro Investitionszuschüsse im Sonderposten gegenüber. Die Finanzanlagen zur Deckung von Rücklagen und anderen Passivpositionen entsprechen der Summe aus Rücklagen und Ergebnisvortrag. Die Substanzerhaltungsrücklage weist davon 0,048 Mio. Euro als Wert auf. Die Versorgungsrückstellung in Höhe von 0,886 Mio. Euro ist nicht finanzgedeckt. Aus Altfällen unterbliebene Instandhaltung hat ein Volumen von 1,86 Mio. Euro, der in der Deckungslücke Substanzerhaltungsrücklage im Anhang ausgewiesen wird. Umlaufvermögen und Verbindlichkeiten sowie der passive Rechnungsabgrenzungsposten weisen nur geringe Beträge aus.Das Ergebnis zeigt, dass es zu keiner Überschuldung kommt, solange neben Kirchen und Kapellen genügend andere Vermögenswerte (z.B. Gemeindehäuser, Pfarrhäuser, Wohnimmobilien) vorhanden sind, die Rückstellungen und Verbindlichkeiten ausgleichen.Andernfalls muss in der Eröffnungsbilanz ein „Ausgleichsposten aus Rechnungsumstellung“ bzw. später ein „Nicht durch Reinvermögen gedeckter Fehlbetrag“ ausgewiesen werden. Wird die unterbliebene Instandhaltung aus Einnahmen nachgeholt, reduziert sich der Betrag in der Deckungslücke Substanzerhaltungsrücklage.

#